- Notation financière

-

Moody's S&P Fitch Dagong Long

termeCourt

termeLong

termeCourt

termeLong

termeCourt

termeLong

termeCourt

termeSignification

de la noteAaa P-1 AAA A-1+ AAA F1+ AAA A-1 Prime

Première qualitéAa1 AA+ AA+ AA High grade

Haute qualitéAa2 AA AA A Aa3 AA- AA- A1 A+ A-1 A+ F1 BBB A-2 Upper medium

grade

Qualité moyenne

supérieureA2 A A A3 P-2 A- A-2 A- F2 BB A-3 Baa1 BBB+ BBB+ Lower medium

grade

Qualité moyenne

inférieureBaa2 P-3 BBB A-3 BBB F3 B Baa3 BBB- BBB- Ba1 Not

prime

Non

primeBB+ B BB+ B B B Non-investment

grade,

speculative

SpéculatifBa2 BB BB Ba3 BB- BB- B1 B+ B+ CCC C Highly

speculative

Très spéculatifB2 B B B3 B- B- Caa1 CCC+ C CCC C CC D Risque élevé Caa2 CCC Ultra spéculatif Caa3 CCC- C En défaut, avec

peu d'espoir

de recouvrementCa CC C C D / DDD / In default

En défaut/ DD / D La notation financière ou notation de la dette ou rating (dans le monde anglo-saxon) est l'appréciation, par une agence de notation financière, du risque de solvabilité financière :

- d’une entreprise,

- d’un État (« notation souveraine ») ou d’une autre collectivité publique, nationale ou locale,

- d’une opération (emprunt, emprunt obligataire, opération de financement structurée, titrisation, etc.),

et à attribuer une note correspondant aux perspectives de remboursement de ses engagements envers ses créanciers — fournisseurs, banques, détenteurs d’obligations, etc.

La notation financière constitue, pour les investisseurs, un critère clé dans l’estimation du risque qu’un investissement comporte, particulièrement dans le cadre de marchés financiers de plus en plus globaux qui rendent difficile la maîtrise de l’information et donc de tous les paramètres de risque. C'est même un des critères obligatoires pour les emprunteurs institutionnels (fonds de pension, collectivités territoriales, etc.) dont les statuts précisent un niveau de notation minimal pour leurs investissements.

Il est essentiel de faire la distinction entre la notation financière et l’évaluation des risques-clients, qui peuvent avoir les mêmes objectifs (faire face au risque de contrepartie) mais n'utilise pas les mêmes ressources (le premier fait appel à un véritable audit financier et l'autre fait appel à un système expert - automatique). Également, la notation est sollicitée (souvent par les grandes entreprises cotées) alors que l’évaluation est systématique et réalisée sur l'ensemble des entreprises.

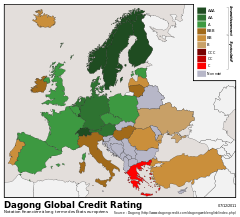

La mission d’effectuer l’analyse financière nécessaire et d’attribuer la note est confiée à des agences de notation financière. Mais les agences de notation financière reflètent et renforcent l'équilibre des pouvoirs économiques et politiques dans le monde. Les trois plus grandes agences de notation sont américaines. La principale agence chinoise Dagong Global Credit Rating, par exemple, était ignorée dans cet article jusqu'en juillet 2011[1].

Sommaire

La notation des agences de notation financière

Article détaillé : Agence de notation financière.Les notations des instruments de financement à moyen (plus d’un an) ou long terme (10 ans ou plus) vont de AAA (triple A), qualité de crédit la plus élevée, à D, défaut de paiement constaté ou imminent.

La notation à court terme juge de la capacité du débiteur à remplir ses engagements à un an au plus. La notation à long terme estime la capacité du débiteur à remplir ses obligations à plus d’un an.

Plus la note est bonne, moins l’émetteur de l’emprunt paiera cher.

Le tableau ci-contre détaille les grilles de notations à long terme et à court terme que les trois principales agences de notation donnent.

Comme on le voit, la notation à long terme est plus détaillée que la notation à court terme. Par exemple, les entreprises ayant reçu une notation long terme Fitch de "AAA" à "AA-" recevront la même notation court terme "F1+". On conçoit en effet même intuitivement que deux entreprises qui ont un risque de défaut à long terme légèrement différent (plus important pour la société "AA-" que pour la société "AAA") auront, à court terme, un risque quasiment identique.

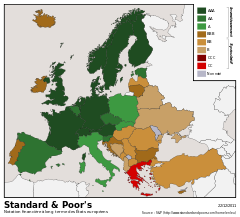

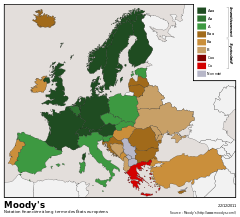

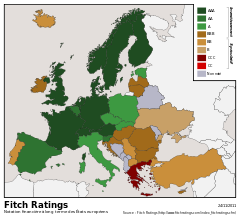

Notation des États européens

Article détaillé : Notation souveraine des pays de la zone euro.Notation financière à long terme des États européens par quatre agences :

S&P (américaine), Moody's (américaine), Fitch (franco-américaine) et Dagong (chinoise)AAA / Aaa AA / Aa A BBB / Baa BB / Ba B CCC / Caa CC / Ca Défaut

Non notéProcessus de notation

Critères

Les critères sur lesquels les agences se basent, même si chacune a ses propres méthodes, dépendent de la mission qui est confiée :

- Entreprises: critères comptables, de gestion, d’examen des risques, de perspectives économiques,…

- État : situation économique, stabilité, politique monétaire et budgétaire,…

- Opération : modélisation de l’opération et de ses flux financiers permettant une évaluation du risque de défaut et de la perte possible.

Méthodologie

En pratique, l’agence mandatée a accès à l’ensemble des documents et des responsables de son client. Le processus initial durera plusieurs semaines de contacts et d’analyses intensifs, au terme desquels l’agence donne une notation à son client.

À ce stade, le client mécontent peut simplement refuser celle-ci, auquel cas la note ne sera pas publiée (et le contrat avec l’agence vraisemblablement rompu…après paiement de la commission convenue).

Si le contrat avec l’agence est maintenu (et la notation en principe rendue publique), l’agence peut revoir la notation à tout moment, que ce soit suite à la survenance d’un événement particulier (évolution économique, perte de clientèle soudaine, …) ou suite à une des visites régulières chez le client (en général au moins une fois par an).

La révision peut aboutir à un changement dans la notation (augmentation ou baisse de notation) ou à la mise sous surveillance. Une mise sous surveillance est avec implication positive ou négative et ouvre une période limitée dans le temps au cours de laquelle l’agence finalise sa position (généralement pas plus d’un mois). L’agence est totalement libre dans ce processus. Le client n’a pas la moindre possibilité d’empêcher l’agence de publier, sans même l’en avertir, une révision de la note. Ainsi, en 1995, le gouvernement Canadien apprit, en même temps que le marché, que Moody’s plaçait la note du pays sous surveillance négative.

Il n’est pas rare de trouver dans la presse professionnelle des échos de clients non satisfaits de la notation financière qui leur est donnée, ou de l’évolution de celle-ci, ce qui est, en quelque sorte, un gage de l’indépendance de celles-ci.

Mise à disposition d’information

Les notations sont publiques et peuvent être consultées sur une multitude de sources telles que Bloomberg ou SIX Telekurs ou les sites internet des agences.

Les agences de notation mettent généralement à disposition, moyennant paiement, des outils complémentaires tels que :

- analyses statistiques par secteur,

- outils de collecte des notations par portefeuille,

- étude de problèmes particuliers tenant au financement des entreprises,

- rapports détaillés par entreprise,

- analyse historique (défauts des entreprises, matrice de migration des notations, etc.)

- etc.

Quelques catégories applicables en notation financière

Notation financière – Score de crédit

A strictement parler, la notation financière telle que décrite ici est un concept qui concerne la finance de marché et donc les acteurs des marchés financiers : entreprises, États, etc.

Il existe cependant un équivalent dans deux domaines :

- le domaine des entreprises non cotées PME/TPE (c'est l’évaluation des risques-clients - dans le cadre du risque de contrepartie à la différence de la notation financière, l’évaluation est une notation automatique réalisée sur la base d'information financières et légales.)

- des particuliers, qu’on désignera plutôt sous le vocable de score de crédit et qui est une mesure grossière de la capacité de remboursement.

Si en Europe, ce type de score est établi par chaque banque selon sa propre politique de crédit et d’évaluation des risques, il existe des pays, dont les États-Unis, où il existe des agences de notation spécifiques à ce type de risque. Les critères utilisés sont, dans ce cas, les revenus, les crédits existants et l’historique de crédit

Notation de débiteur – Notation d’opérations

La notation financière d’un débiteur s’intéresse à la capacité générale de ce débiteur à remplir ses engagements.

Une telle notation ne donne cependant d’informations que sur la situation « actuelle » du débiteur, c’est pourquoi on peut également noter une opération individuelle.

Une opération individuelle (telle qu’un emprunt ou une émission obligataire) sera par exemple notée :

- lors de la conclusion d’un nouvel emprunt (un nouvel emprunt change la structure bilantielle de l’emprunteur et, dès lors, peut affecter sa capacité de remboursement),

- lorsque l’opération présente une particularité qui fait que ses chances de remboursement sont améliorées ou moins bonnes :

- l’emprunt est garanti par exemple par un gage, une hypothèque ou une autre forme de garantie ou de sûreté (réduction de la perte sur défaut),

- l’emprunt est une opération structurée (réduction de la probabilité de défaut et de la perte sur défaut),

- l’emprunt est une opération subordonnée (augmentation de la probabilité de défaut et de la perte sur défaut).

Notation – Notation en devise étrangère

La notation sans autre précision mesure la capacité de remboursement en général, tandis que la notation en devise mesure la capacité de remboursement en devise étrangère.

Cette distinction n’est pas nécessairement toujours faite, mais apparaîtra indirectement par exemple du fait de la notation d’un emprunt en devises.

Ainsi, la notation d’un emprunt en dollars US d’une société européenne dépendra de l’accès de cette entreprise à une source de dollars US.

La notation en devise est particulièrement souvent présente lorsqu’il s’agit de la notation d’un État. Dans ce cas, la différence de notation réflète le fait qu’un État aura tendance à privilégier le remboursement des dettes exprimées en devise nationale, ce qui implique en principe une notation inférieure pour les emprunts en devise étrangère.

Notation souveraine – plafond et notion de « risque pays »

Les États (et d’autres collectivités publiques), tout comme les entreprises, peuvent être notés financièrement, qu’il s’agisse de pays développés (par exemple ceux de la zone euro) ou du tiers monde.

Outre les particularités qu’implique l’analyse de la solvabilité de l’État lui-même (notamment l’impact de la capacité fiscale sur sa capacité de remboursement) et ses conséquences (définition du plafond d’endettement acceptable pour la dette souveraine), la notation souveraine peut aussi influer sur la notation des entreprises locales et leurs limites d’endettement. Les agences de notation peuvent considérer qu’une entreprise travaillant principalement dans un pays ne saurait, quelle que soit sa solidité financière, dépasser des limites liées à la politique monétaire, fiscale et budgétaire du pays. Les sociétés d’assurance crédit utilisent ces notations pour évaluer le risque pays concernant les opérations d’exportation notamment. Par exemple, l'évaluation du risque pays de Coface a pour objectif d’estimer le risque de crédit moyen des entreprises d’un pays. Pour ce faire, elle utilise des données macroéconomiques, financières et politiques. Son originalité est de prendre en compte l’expérience de Coface, dans deux dimensions : l’expérience de paiement enregistrée sur les entreprises du pays et l’appréhension de l’environnement des affaires du pays. Les notes pays de Coface peuvent être consultées en ligne sur le site de Coface[2].

Impact des notations financières

Prime de risque

La notation financière d’un acteur du marché est un élément important dans la prise de décision d’investissement.

Sans pouvoir remplacer totalement, du moins en principe, l’analyse personnelle par l’investisseur, la notation financière d’une entreprise est un élément essentiel de la prise de décision d’investissement.

Au sommet de la pyramide, on trouvera la notation AAA, généralement réservée à quelques états. On est là dans le domaine de l’investissement (virtuellement) sans risque.

Un investisseur ne consentira donc à investir dans un emprunteur avec notation inférieure que moyennant le paiement d’un taux d'intérêt incluant une prime de risque censée couvrir le risque de perte.

Les échelles de notation financière sont dès lors devenues des références obligées des marchés financiers, avec établissement d’une échelle de primes de risques.

Cette échelle de prime de risque n’est :

- ni figée : et on assistera selon les circonstances économiques soit à un élargissement ou à un rétrécissement des primes de risques,

- ni unique : si un secteur d’industrie est perçu par le marché comme plus risqué, tel le secteur téléphonique, la prime pour un emprunteur de ce secteur sera plus élevée ;

Cependant, on constatera que l’échelle respectera toujours cette règle élémentaire : plus la notation financière est basse, plus la prime sera élevée.

Mondialisation

Dans une économie globale dans laquelle les capitaux circulent librement, les agences de notation financière sont un élément important de développement. Sans une notation financière en laquelle l’investisseur peut avoir confiance, il est partiellement illusoire de promouvoir la libre circulation des capitaux, un investisseur ne s’impliquant que lorsqu’il comprend, ou croit comprendre, les risques auxquels il est confronté.

Ce n’est donc pas un hasard si la notation financière est devenue plus commune en Europe depuis l’avènement de l’euro et la création d’un marché financier en euros qui dépasse les frontières des États membres de la zone euro.

Gestion des risques

Qui dit économie globale dit risque global. Les régulateurs de marché se sont donc trouvés confrontés depuis deux décennies à la problématique de la gestion des risques par les acteurs de marché et de la stabilité du système financier.

On constate que les agences de notation sont devenues tellement incontournables que des régulateurs imposent leur utilisation aux acteurs de marché.

L’exemple le plus frappant en est l’évolution actuelle de la réglementation bancaire internationale.

Ainsi, l’accord dit « Bâle II » établi sous l’égide du Comité sur la supervision bancaire de la Banque des règlements internationaux (BRI), qui sera transcrit sous la forme d’une directive s’imposant aux banques de l’ensemble de l’Union européenne, fait de la notation financière des risques par une agence indépendante un instrument essentiel de la gestion du risque de crédit par les banques.

Critiques

Impact négatif sur l’économie

Les notations financières sont devenues un élément tellement essentiel des marchés financiers que l’annonce par une agence de la baisse d’une notation a un impact immédiat sur le coût de financement de l’entreprise (ou de l’état).

Certains parlent alors d’un cercle vicieux : le renchérissement du crédit pouvant rendre encore plus difficile la résolution des problèmes de l’entreprise, et en créant de nouveaux, mais cette critique perd de vue l’objectif central d’une agence de notation, à savoir la dissémination d’une information financière objective qui, en permettant aux investisseurs de mesurer leur risque facilite la circulation des capitaux pour les entreprises saines. Partant de là, l’existence des agences de notation indépendante est un facteur positif pour l’économie en général.

En fait, alors que l'affaire Enron avait déjà soulevé des questions sur la véritable indépendance des agences, plus récemment la crise des subprimes a remis en cause le concept d'indépendance utilisé par les agences de notation. En effet, les agences ont été très impliquées dans la mise en place du marché des opérations structurées complexes mises en cause, au point que les banques utilisaient directement des modèles mathématiques créés par les agences. Par ailleurs, le concept de notation financière identique pour les sociétés et les opérations structurées est remis en cause[3].

Notes et références

- Seulement évoquée en sous-titre du schéma des notations des pays européens, et n'évoquant pas que la notation des États-Unis par cette agence n'est pas si favorable que celle des agences dominantes

- Voir rubrique Services en ligne / Risque pays et études économiques sur le site de Coface

- Voir cet article de Financial News

Voir aussi

Articles connexes

- Assurance crédit

- Agence de notation, Agence de notation financière

- Bâle II, Bâle III

- Capacité de remboursement

- Évaluation des risques-clients

- Finance d'entreprise

- Junk bond

- Notation souveraine des pays de la zone euro

- Obligation

- Risque de crédit

- Banque des règlements internationaux

Liens externes

Acteurs clés du marché

Principaux économistes spécialistes des agences de notation

- Frank Packer (Banque des Règlements Internationaux)

- Edward Altman (New York University)

- Helmut Reisen (OCDE) (http://en.wikipedia.org/wiki/Helmut_Reisen)

- Norbert Gaillard (Sciences Po Paris)

- Richard Cantor (Moody's)

- Oliver Everling (Everling Advisory Services http://www.everling.de/)

Notations financières disponibles en libre accès

- (en) Financial Cbonds information (remarque pratique : pour se déplacer plus rapidement dans la liste des pays proposés sur la page de sélection, cliquer d'abord sur une des deux flèches à droite de la liste (flèche vers le haut ou flèche vers le bas), avant de taper une lettre, pour se placer sur le premier pays commençant par cette lettre par ordre alphabétique)

Wikimedia Foundation. 2010.