- Milton Friedman

-

Pour les articles homonymes, voir Friedman.

Pour les articles homonymes, voir Friedman.Milton Friedman

Milton FriedmanNaissance 31 juillet 1912

New York ( États-Unis)

États-Unis)Décès 16 novembre 2006 (à 94 ans)

San Francisco ( États-Unis)

États-Unis)Nationalité Américaine Champs Économie Institution Université de Chicago, Hoover Institution... Diplômé de Rutgers University, université de Chicago, université Columbia Renommé pour École de Chicago, Monétarisme, Taux de chômage naturel. Distinctions Médaille John Bates Clark (1951), « prix Nobel » d'économie (1976), médaille présidentielle de la liberté (1988) modifier

Milton Friedman est un économiste américain né le 31 juillet 1912 à New York et mort le 16 novembre 2006 à San Francisco, considéré comme l'un des économistes les plus influents du XXe siècle[1]. Titulaire du prix de la Banque de Suède en sciences économiques en mémoire d'Alfred Nobel (couramment appelé prix Nobel d'économie) de l'année 1976[2],[3], il a été un ardent défenseur du libéralisme. Il a travaillé sur des domaines de recherche aussi bien théorique qu'appliquée, il fut à l’origine du courant monétariste ainsi que le fondateur de l'École monétariste de Chicago. Il est également un commentateur politique et essayiste à succès[4],[5].

Deux de ses œuvres ont particulièrement touché le grand public : d'abord son livre Capitalisme et liberté (1962) et ensuite sa série d'interventions télévisées réalisées en 1980 Free to Choose. Dans Capitalisme et liberté, il explique sa théorie selon laquelle la réduction du rôle de l'État dans une économie de marché est le seul moyen d'atteindre la liberté politique et économique. Plus tard, dans La liberté du choix, Friedman cherche à démontrer la supériorité du libéralisme économique sur les autres systèmes économiques.

Milton Friedman initia une pensée économique d'inspiration libérale dont les prescriptions s'opposent de front à celle du keynésianisme. En réponse à la fonction de consommation keynésienne, il développa la théorie du revenu permanent. Avec cette théorie et l'introduction du taux de chômage naturel, Friedman remet en cause le bien fondé des politiques de relance qui, pour lui, ne peuvent que provoquer de l'inflation contre laquelle il faut lutter. À cette fin, il proposa l'instauration d'un taux constant de croissance de la masse monétaire.

Ses idées se diffusèrent progressivement et devinrent populaires parmi les milieux politiques dans les années 1980, influençant profondément les mouvements conservateurs et libertariens américains. Ses idées économiques sur le monétarisme, la fiscalité, les privatisations et la dérèglementation ont inspiré les politiques économiques de nombreux gouvernements à travers le monde, notamment ceux de Ronald Reagan aux États-Unis, de Margaret Thatcher en Grande-Bretagne, d’Augusto Pinochet au Chili, ou de Brian Mulroney au Canada.

Sommaire

Biographie

Jeunesse et formation

Milton Friedman naît à Brooklyn (New York), le 31 juillet 1912 dans une famille d'immigrants juifs venue de Transcarpathie, alors partie de la Hongrie (dans l'actuelle Ukraine). Il est le premier enfant de Sarah Ethel Landau et de Jenő Saul Friedman[6], tous les deux petits commerçants. Alors que Friedman a un an, sa famille déménage à Rahway, dans le New Jersey, où il passe sa jeunesse[7]. Son père meurt alors qu'il a 15 ans[8]. Étudiant brillant, il finit ses études au lycée de Rahway en 1928, peu après son seizième anniversaire.

Il obtient alors une bourse pour aller étudier à l'université Rutgers dans le New Jersey, où il obtient son diplôme de Bachelor of Arts en 1932[9]. Il se spécialise en mathématiques et se destine à la profession d'actuaire avant d'abandonner cette idée pour se tourner vers l'économie pure.

À sa sortie de Rutgers, toujours boursier, il étudie l'économie à l'université de Chicago où il obtient un master en 1933. Il y est influencé par les idées de Jacob Viner, Frank Knight et Henry Simons[8]. C'est également à cette époque qu'il rencontre sa future épouse, Rose Director, sœur du professeur de droit Aaron Director[7].

Il étudie un an les statistiques à l'université Columbia sous la direction d'Harold Hotelling, où il sympathise avec George Stigler, cofondateur avec lui de l'école de Chicago, avant de revenir l'année suivante à Chicago : il y est assistant de recherche auprès de l'économiste Henry Schultz, qui travaille sur son ouvrage Théorie et mesure de la demande.

Travail au niveau fédéral

En 1935, ne trouvant pas d'emploi dans une université, Friedman se rend à Washington où les programmes lancés par Roosevelt offrent un débouché pour les économistes. Dans Two lucky people, ses mémoires écrits avec sa femme Rose, il écrit qu'alors il jugeait les programmes de créations d'emplois publics adaptés pour une situation critique, mais pas les systèmes de fixation des prix et des salaires[a 1]. Quelques années plus tard il rédige un article avec George Stigler intitulé Roofs or Ceilings, dans lequel Stigler et Friedman attaquent avec vigueur le contrôle des loyers[10]. En cela, on peut voir les prémices de ses futures idées sur les contrôles des prix qui fausse la fixation des prix par le mécanisme de la rencontre entre l'offre et la demande.

Il adopta par la suite une posture plus critique envers les mesures du New Deal, considérant que la Grande Dépression venait principalement d'une mauvaise gestion de la monnaie, dont l'offre aurait dû être augmentée et non réduite[11]. Dans son Histoire monétaire des États-Unis parue en 1963, il développe cette thèse en expliquant cette grave crise économique par les politiques de contraction monétaire menées[12].

En 1935, il rejoint le National Resources Committee qui travaille alors sur une large étude de la consommation. Il tirera de ce travail une partie des idées qu'il développa dans sa Théorie de la fonction de consommation. Deux ans plus tard, Milton Friedman rejoint le National Bureau of Economic Research où il assiste Simon Kuznets dans ses travaux. Il étudie plus particulièrement la répartition des revenus et dans un article alors controversé, il explique les hauts salaires des médecins par les barrières à l'entrée maintenues par le syndicat national des médecins[7]. C'était le sujet de sa thèse et il reprendra ce sujet dans plusieurs écrits[13].

En 1940, il est nommé professeur assistant à l'université du Wisconsin-Madison, qu'il quitte après avoir rencontré des problèmes d'antisémitisme au sein du département d'économie[a 2].

De 1941 à 1943 il travaille comme conseiller auprès du Département du Trésor des États-Unis sur la question des taxes pour financer l'effort de guerre. Porte-parole du Trésor, il défend alors une politique keynésienne. Dans son autobiographie, il constate « à quel point [il] était alors keynésien »[a 3].

Carrière académique

Débuts

En 1943, il rejoint l'université Columbia où il travailla pendant le reste de la guerre comme statisticien. En 1945, il rend à Columbia sa thèse de doctorat, un travail effectué sous la direction de Simon Kuznets et intitulé Incomes from Independent Professional Practice. Il obtient finalement son doctorat pour cette thèse l'année suivante, année où Keynes s'éteint.

La même année, nait son deuxième enfant, David Friedman, qui suivra lui aussi des études scientifiques avant de devenir économiste, membre du courant anarcho-capitaliste. En 1945 et 1946, Milton Friedman enseigne à l'université du Minnesota, aux côtés de George Stigler.

Université de Chicago : de 1946 à 1955

En 1946, Friedman accepte un poste de professeur d'économie à l'université de Chicago, poste libéré à la suite du départ de Jacob Viner pour l'université Princeton. Friedman y restera finalement trente ans et y développa une école économique : l'École monétariste de Chicago, avec des auteurs plusieurs fois récompensés de la plus haute distinction économique : George Stigler (« Nobel » 1982), Ronald Coase (« Nobel » 1991), Gary Becker (« Nobel » 1992), Robert E. Lucas (« Nobel » 1995).

A la même époque, il rejoint à nouveau le National Bureau of Economic Research, à l'invitation d'Arthur Burns ; il y restera jusqu'en 1981. Il y étudie le rôle de la monnaie dans les cycles économiques et y fonde en 1951 le Workshop in Money and Banking (Atelier sur la monnaie et la banque) qui participe à la renaissance de l'étude des phénomènes monétaires. Il commence également une collaboration avec Anna Schwartz, spécialiste d'histoire économique, qui débouche sur la publication en 1963 d'une Histoire monétaire des États-Unis, 1867-1960 dans laquelle s'expriment les prémices de la pensée monétariste.

Il passe une partie des années 1950 à Paris, où il assiste les administrateurs américains du Plan Marshall. Il se penche à cette occasion sur l'étude des taux de changes flottants, sur la base de laquelle il publiera un ouvrage The Case for Flexible Exchange Rates (les arguments en faveur des taux de change flottants).

Friedman passa l'année académique 1954-1955 comme professeur invité au Gonville and Caius College de Cambridge.

Université de Chicago : de 1956 à 1975

À la suite de la publication de son ouvrage Studies in the quantity theory of money (Études sur la théorie quantitative de la monnaie) en 1956, les idées monétaristes acquièrent plus d'importance dans le débat économique, mais restent minoritaires. Ainsi, en 1959, le comité Radcliffe, créé par le gouvernement britannique pour proposer des évolutions du système monétaire international, développe des idées radicalement opposées[8].

Il devient connu du grand public avec son ouvrage publié en 1962, intitulé « Capitalisme et liberté », dans lequel il se livre à une défense du capitalisme, à une critique du New Deal et de l'État-providence qui émergeait. Bien qu'aucun des grands journaux américains n'en publient de critiques, le livre se diffuse progressivement et il s'en vendra plus de 400 000 exemplaires en dix-huit ans[14]. Cela consacre l'engagement de Friedman comme intellectuel dans le débat public ; il devient par la suite conseiller économique du candidat républicain malheureux à la présidence en 1964, Barry Goldwater, très marqué par ses positions conservatrices.

Deux ans plus tard, il écrit pour la première fois une chronique économique dans le magazine Newsweek, prenant la suite d'Henry Hazlitt. Une semaine sur deux il écrivait dans le journal, en alternance avec Paul Samuelson. Par ces articles, il touchera largement la population américaine, jusqu'en 1983 où il y met fin. Sa célébrité croît et il devient en 1967 président de l'American Economic Association, association regroupant les économistes américains[15].

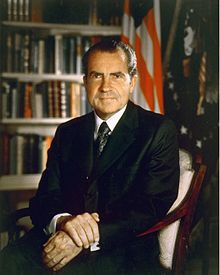

À la fin des années 1960 il devient conseiller du président Richard Nixon, qui ne suivra cependant que très partiellement ses conseils au cours de sa présidence. Nixon impose ainsi un contrôle des prix et des salaires, à l'encontre des idées de Friedman[16]. En 1969 il est nommé dans la commission chargée de réfléchir sur l'avenir du service militaire, dans laquelle il prend fortement parti pour un service fondé uniquement sur le volontariat. La conscription sera abolie en 1973. Friedman considérera ce résultat comme le plus satisfaisant dans son engagement intellectuel[15].

Depuis 1956, il donne des cours à l'université de Chicago à des étudiants en économie de l'Université pontificale catholique du Chili dans le cadre d'un accord signé entre les deux universités. Il exerce par là une influence importante sur ceux que l'on allait appeler les Chicago Boys. En 1975, il se rend à Santiago, au Chili, pour prononcer une conférence à l'université pontificale. Le 26 mars, il se rend au siège du gouvernement et rencontre le dictateur Augusto Pinochet, ce qui lui est reproché, les violations systématiques des droits de l'homme et des libertés fondamentales étant parfaitement connues et condamnées par des institutions internationales comme l'ONU[17],[15].

Dans le contexte de la stagflation anglaise à partir de 1968 et américaine dans les années 1970, ses idées monétaristes s'imposent alors que le keynésianisme dominant jusqu'alors perd sa domination.

Pendant cette période, il dirige les thèses de doctorat de Gary Becker ou de Thomas Sowell.

« Prix Nobel » et retraite

En 1976, Friedman reçut le « Prix Nobel » d'économie récompensant ses travaux sur « l'analyse de la consommation, l'histoire monétaire et la démonstration de la complexité des politiques de stabilisation »[3]. Lors de la remise du prix, il est accueilli par des manifestants qui lui reprochent d’avoir rencontré les dirigeants de la dictature militaire lors sa visite au Chili[18]. L'année suivante, âgé de 65 ans, il prend sa retraite de l'université de Chicago dans laquelle il avait enseigné trente ans. Il déménage alors avec sa femme à San Francisco et rejoint la Hoover Institution à l'université Stanford.

En 1977, à l'invitation du Palmer R. Chitester Fund, il commence à travailler sur le projet d'émission télévisée en dix parties pour présenter sa philosophie. Des trois ans de travail que cela nécessitera sortira Free to choose, d'abord comme émission, puis comme livre, à chaque fois réalisé ou écrit avec sa femme Rose. L'ouvrage sera la meilleure vente de l'année 1980 en Non fiction avec 400 000 exemplaires vendus et il a été traduit en douze langues[19].

Dans les années 1980, il est conseiller officieux du candidat républicain Ronald Reagan, puis rejoint son comité économique quand ce dernier est élu à la Maison Blanche. Il y restera jusqu'en 1988. Pendant les années 1980-1990, il continua à faire de nombreuses apparitions dans les médias ou des voyages en Europe de l'Est et en Chine pour promouvoir sa pensée.

En 1996, il installa avec sa femme une fondation en faveur de la liberté de choix pour l'éducation.

Milton Friedman est mort d'une crise cardiaque le 16 novembre 2006, à l'âge de 94 ans.

Travaux

Économie

Articles détaillés : Monétarisme, Hypothèse du revenu permanent, Théorie quantitative de la monnaie et Taux de chômage naturel.La théorie quantitative de la monnaie et l'action de l'inflation

Friedman est principalement connu pour ses travaux concernant la monnaie, en particulier dans sa réhabilitation de la théorie quantitative de la monnaie, qui explique les mouvements des prix par la variation de la masse monétaire. Cette théorie quantitative est ancienne et tire ses racines des travaux de l'École de Salamanque, de Jean Bodin, de William Petty puis d'Irving Fisher. Friedman en a offert sa reformulation moderne, dès 1956, dans un article intitulé « The quantity theory, a restatement », en la fondant sur une analyse de la demande de monnaie liée à sa théorie du revenu permanent. Il retrouve toutefois les conclusions des formulations anciennes de la théorie quantitative : les prix varient proportionnellement à la quantité de monnaie, selon l'équation de Fischer :

.

.Cette équation de base de la théorie quantitativiste pose l'équivalence entre ; la production (Q) d'une économie pendant une période donnée corrigée par l'évolution des prix (P) ; et la quantité de d'argent qui a été échangée dans l'économie au cours de la période représentée par la quantité de monnaie en circulation (M) factorisée par sa vitesse de circulation (V).

Friedman pense, en effet, que les agents ont une demande de monnaie stable, car fonction de leur revenu permanent. Selon Friedman, pour les agents la monnaie est un bien patrimonial comme les autres, et ils la demandent en fonction de leur revenu permanent, c'est-à-dire du revenu actualisé qu'ils anticipent sur leur vie entière. Par conséquent, puisque la demande de monnaie est stable, toute augmentation de l'offre de monnaie ne modifie pas les encaisses réelles des agents. Ils utilisent, par conséquent, la monnaie supplémentaire dont ils disposent pour consommer, ce qui se traduit par une augmentation des prix.

Milton Friedman s'est efforcé d'apporter une vérification empirique de ces résultats en 1963 dans son Histoire monétaire des États-Unis (avec Anna Schwartz) ou dans The Counter-Revolution in Monetary Theory en 1970. Il observa ainsi dans le premier que, au cours des 18 cycles économiques étudiés, les creux ou les pics de l'activité économique furent précédés de creux ou de pics de la masse monétaire[20]. Il était particulièrement critique vis-à-vis de la politique menée lors de la Grande Dépression des années 1930, au sujet de laquelle il écrivit[a 4] :

« La Fed est largement responsable de [l'ampleur de la crise de 1929]. Au lieu d'user de son pouvoir pour compenser la crise, elle réduisit d'un tiers la masse monétaire entre 1929 et 1933… Loin d'être un échec du système de libre entreprise, la crise a été un échec tragique de l'État. »

— Milton Friedman, Two lucky people : Memoirs

L'actuel gouverneur de la Fed, Ben Bernanke, arriva aux mêmes conclusions et les approfondit en 2000 dans Essays on the Great Depression (Essais sur la Grande Dépression). Il ajouta dans un discours en 2002, à propos de Milton Friedman : « Vous avez raison [..]. Nous sommes désolés. Mais grâce à vous nous ne referons pas cette erreur »[21].

De ses travaux sur l'équation de la théorie quantitative de la monnaie, Milton Friedman tira l'idée selon laquelle l'inflation est d'origine monétaire. Il déclara à propos du lien entre inflation et monnaie :

« L’inflation est toujours et partout un phénomène monétaire en ce sens qu’elle est et qu’elle ne peut être générée que par une augmentation de la quantité de monnaie plus rapide que celle de la production. »

— Milton Friedman, The Counter-Revolution in Monetary Theory

Façade de la Fed, aux États-Unis.

Façade de la Fed, aux États-Unis.

En conséquence, il défendit une politique monétaire basée sur l'offre de monnaie : il fut le principal avocat du monétarisme, une école de pensée économique qui, sur la base de la théorie quantitative de la monnaie, considère que l'inflation doit être contrôlée par le volume des émissions de monnaie de la banque centrale. Cette approche monétariste de la conjoncture met l'accent sur l'ajustement monétaire global à partir de données agrégées d'activité et de prix, dont elle cherche à tirer une estimation de la demande de monnaie. Il défendait donc une réduction du rôle du gouvernement dans le domaine économique. Milton Friedman affirme également que les interventions discrétionnaires d'une banque centrale ne peuvent qu'ajouter à l'incertitude sur la demande ; il a donc (tout en admettant qu'on pourrait fermer les banques centrales [réf. nécessaire]) prôné une politique monétaire dont tous les acteurs économiques pourraient raisonnablement prévoir les effets, par exemple la hausse régulière d'un indicateur de masse monétaire jugé représentatif. Pour résumer sa pensée envers les banques centrales, il déclara[15]:

« La monnaie est une chose trop importante pour la laisser aux banquiers centraux »

— Milton Friedman, Capitalism and Freedom

Une nouvelle conception du rôle de l'État dans l'économie

Il défendit également le retrait du gouvernement du marché des changes et promut les taux de change flottants. Il écrivit en particulier en 1953 un article, The Case for Flexible Exchange Rates, qui théorisait des idées qu'il exprimait depuis plusieurs années[22]. Il y justifie le recours aux changes flottants par l'ajustement que ce système permet entre les devises des pays inflationnistes et des pays non inflationnistes.

Ses théories concernant les anticipations adaptatives furent cependant assez rapidement dépassées par la théorie des anticipations rationnelles, développée par un autre économiste de Chicago, Robert E. Lucas. Les économistes de la Nouvelle économie classique se sont opposés à Friedman en défendant des hypothèses comportementales sensiblement différentes : Friedman et les monétaristes classiques supposaient des anticipations adaptatives, c’est-à-dire que les agents agissent en s'adaptant à la situation présente mais peuvent être trompés temporairement par une politique économique, laquelle sera alors efficace à court terme mais néfaste à long terme quand les agents se rendront compte de leurs erreurs. Pour les nouveaux classiques, les anticipations sont rationnelles. Les agents raisonnent en termes réels et ne peuvent être leurrés par une politique monétaire expansionniste, qui sera donc inefficace à court terme comme à long terme.

Friedman a aussi mené des travaux sur la fonction de consommation, qu'il considérait comme ses meilleurs travaux scientifiques[23]. Alors que le keynésianisme dominait, il remit en cause la forme adoptée pour la fonction de consommation et en souligna les imperfections. À la place, il formula en particulier l'hypothèse de revenu permanent, qui postule que les choix de consommation sont guidés non par les revenus actuels mais par les anticipations que les consommateurs ont de leurs revenus. Ces anticipations étant plus stables, elles ont tendance à lisser la consommation, même quand le revenu disponible baisse ou augmente. Ces travaux furent particulièrement remarqués car ils remettaient en cause la validité des politiques conjoncturelles de relance de la demande et le multiplicateur d'investissement keynésien[24].

Il a également contribué à la remise en cause de la Courbe de Phillips et mit au point avec Edmund Phelps le concept de taux de chômage naturel. Ces travaux furent publiés en 1968 dans Inflation et systèmes monétaires. Ils s'opposent au taux de chômage sans accélération de l'inflation des keynésiens. Il considère en essence qu'il existe un taux de chômage naturel, lié aux imperfections du marché du travail dont l'intervention étatique qui bouleverse la libre fixation des salaires. Étant de nature structurelle, ce taux de chômage ne peut être réduit par des politiques conjoncturelles et l'injection de liquidités débouche fatalement sur l'inflation selon Friedman[24].

Dans son ouvrage Essays in Positive Economics (Essais d'économie positive), il a présenté le cadre épistémologique de ses futures recherches et, plus globalement, de l'école de Chicago : l'économie comme science doit être détachée des questions sur ce qui devrait être et se concentrer sur ce qui est, indépendamment de jugements moraux. Il préconise donc l'économie positive à la place de l'économie normative. De même, une politique économique doit être jugée non sur ses intentions mais sur ses résultats. Il déclara ainsi en 1975[25] :

« L'une des plus grandes erreurs possibles est de juger une politique ou des programmes sur leurs intentions et non sur leurs résultats »

— Milton Friedman, Entretien avec Richard Heffner

Il a également développé dans ses Essays un problème inhérent à toute politique conjoncturelle : l'action gouvernementale arrive toujours trop tard selon Friedman, en raison du temps nécessaire pour prendre la mesure de la situation et du temps nécessaire pour que les mesures aient des effets. L'action gouvernementale serait donc in fine nefaste, relançant l'économie alors qu'elle est déjà sortie de la crise et de ce fait favorisant la surchauffe ou, dans le cas inverse, précépitant l'économie dans la crise. Ces travaux remettaient donc en cause le bien-fondé des politiques de relance keynésiennes.

Friedman et le keynésianisme

De façon générale, les conclusions des travaux économiques de Friedman sont opposées à celles de Keynes (Cf. supra), qui dominaient après la Seconde Guerre mondiale. Milton Friedman a souvent été ainsi défini comme l'« anti-Keynes »[26]. Ses travaux reprennent cependant les outils d'analyse mis en place par le keynésianisme.

En 1996, le journal Le Monde avait repris une citation tronquée de Friedman qui déclarait « nous sommes tous keynésiens aujourd'hui ». La citation intégrale était cependant d'un sens différent et Friedman déclarait en fait : « En un sens, nous sommes tous keynésiens aujourd'hui ; en un autre sens, plus personne n'est keynésien. ». Dans un rectificatif publié par le journal le 26 mai 1996, il précisa sa pensée : « Nous utilisons tous le langage et l'appareil d'analyse keynésiens, mais plus personne n'accepte les conclusions keynésiennes originelles. »

Néanmoins, certaines réformes qu'il a pu proposer comme le prélèvement à la source de l'impôt sur le revenu et l'impôt négatif ont été parfois critiquées au sein du mouvement libéral ou libertarien. Certains représentants de l'école autrichienne d'économie comme Roger Garrison posèrent la question de savoir si Milton Friedman n'était pas à certains égards keynésien[27]. Murray Rothbard, anarcho-capitaliste, lui reprocha avec force son soutien au système de réserves fractionnaires comme système de création monétaire auquel lui-même s’opposait[28].

Une épistémologie instrumentaliste

Par un seul article, « The methodology of Positive Economics », publié en 1953, Milton Friedman a profondément influencé la réflexion des économistes sur la méthodologie de leur science, tout en suscitant un très important débat. Friedman, dans cet article, critique l'empirisme logique de Paul Samuelson, alors dominant en science économique. Pour Friedman, le but des théories scientifiques est d'offrir des prédictions valides, sans être triviales. Par conséquent, la question du réalisme des hypothèses qui les fondent ne se pose pas : les théories sont des instruments. Elles n'ont donc pas à être fondées sur des hypothèses « vraies » ou « réalistes », résultant d'une observation du réel, si elles parviennent à être prédictives. Ainsi, pour Friedman, la critique de l'absence de réalisme des postulats fondateurs de la science économique, comme la rationalité des acteurs, n'a pas de pertinence dans la mesure où seul compte la valeur instrumentale de ces hypothèses : si elles fondent des théories aux prédictions exactes, leur usage est justifié.

Statistiques

Pendant la Seconde Guerre mondiale, Milton Friedman travailla sur des sujets de statistiques, travaux qui, selon The New Palgrave, font encore référence aujourd'hui. En particulier, il travailla sur les arrangements et les problèmes de rang en théorie des ensembles. Il posa également les prémices de l'échantillonnage séquentiel (Test de Friedman) et développa enfin les méthodes non paramétriques pour l'analyse de la variance[8] sur les échantillons appariés.

Promoteur du libéralisme

Milton Friedman a exercé un grand rôle public de promoteur du libéralisme : il s'engagea fortement dans le débat public en organisant en particulier des nombreuses conférences ou en participant à des émissions télévisées au cours desquelles il présenta ses convictions en faveur de l'économie libre et du capitalisme. Dans un entretien télévisé en 1979, il déclara par exemple :

« L'histoire est sans appel : il n'y a à ce jour aucun moyen [...] pour améliorer la situation de l'homme de la rue qui arrive à la cheville des activités productives libérées par un système de libre entreprise »

— Milton Friedman, Entretien avec Phil Donahue

Il place le début de son engagement dans le débat public en faveur du libéralisme en 1947, lorsqu'il participe en avril à la réunion fondatrice de la Société du Mont Pèlerin, réunie à l'initiative de Friedrich Hayek[7]. Friedman fut de 1970 à 1972 le président de cette association internationale des intellectuels libéraux.

Son ouvrage le plus important fut probablement Capitalisme et liberté, édité en 1962 aux États-Unis. C'est principalement le résultat de conférences données en juin 1956 au Wabash College à l'invitation du William Volker Fund, disparu depuis[29]. Il fut traduit dans 18 langues. S'adressant à un vaste public et non aux seuls économistes, il y défend le capitalisme comme unique moyen de construire une société libre. Il se place sur le terrain de la justification philosophique mais également pratique d'une économie libérale. Le livre est considéré par la National Review comme le dixième ouvrage de Non fiction le plus important du XXe siècle[4].

Cet ouvrage fut suivi d'un autre ouvrage majeur, Free to choose, traduit en français par La liberté du choix et écrit avec sa femme Rose en 1980. Ce livre exercera une grande influence (cf. infra), comme la série éponyme de dix émissions télévisées qui furent diffusés à partir de janvier 1980 sur la chaîne PBS et sur lesquelles était basé le livre. Ces émissions développaient les idées de Milton Friedman sur un certain nombre de sujets et les popularisèrent auprès du grand public. Cinq émissions remaniées suivirent en 1990[30].

En 1996, il établit avec Rose la Fondation Milton & Rose Friedman pour défendre le libre choix de l'éducation pour les parents (Schooling choice)[31]. En particulier, la fondation promeut l'utilisation du chèque éducation. Ce système reste cependant très marginal à l'heure actuelle.

À travers cet engagement dans le débat public, il joua une part importante dans la réactivation des idées libérales, dans un contexte où les économies keynésiennes triomphaient. Ce rôle lui fut reconnu tant par ses partisans[32] que par ses adversaires[33] :

« Dans une période où le marxisme et l'interventionnisme étatique dominaient les esprits, Friedman a joué, à contre-courant, un rôle absolument irremplaçable »

— Pascal Salin, ancien président de la Société du Mont Pèlerin

« Avec Friedrich Hayek, Milton Friedman est sans doute le penseur qui aura le plus inspiré la révolution néolibérale.[...] Outre son influence intellectuelle, Milton Friedman fut un combattant. »

— Serge Halimi, journaliste au Monde Diplomatique

Influence

États-Unis

Articles détaillés : Paul Volcker et Ronald Reagan. Ronald Reagan expliquant ses baisses d'impôts dans une intervention télévisée en juillet 1981

Ronald Reagan expliquant ses baisses d'impôts dans une intervention télévisée en juillet 1981

Dans un contexte général de révolution conservatrice Milton Friedman prit part au renouveau du mouvement républicain et des idées libérales. Il soutient très tôt la « Proposition 13 » d'initiative populaire votée en Californie en 1978 et qui vise à limiter les impôts[34]. Il conseilla Ronald Reagan dans sa campagne présidentielle et au cours de ses deux mandats. En partie à cause de cette influence, la politique économique que Reagan mit en place fut proche des idées défendues par Friedman. Les « Reaganomics » telles que les définit William A. Niskanen reposaient ainsi sur une réduction du poids du gouvernement, une baisse des taux marginaux d'imposition, la dérèglementation de l'économie et une politique monétariste pour réduire l'inflation[35]. Cependant son influence est concurrencée par les partisans de l'économie de l'offre. Les importantes baisses d'impôts orchestrées par Ronald Reagan, l'Economic Recovery Tax Act de 1981 en particulier, doivent à son influence mais aussi à celle de Robert Mundell et Arthur Laffer.

Son influence se ressent fortement dans le domaine monétaire : quand il arrive à la tête de la Réserve fédérale des États-Unis le 6 août 1979, Paul Volcker est confronté à la stagflation américaine, mélange de stagnation et d'inflation élevée : l'indice des prix augmente de 11,3 % cette année et de 13,5 % l'année suivante. Malgré les oppositions nombreuses dont celle des agriculteurs[36], il mène avec succès une politique monétariste de modération de l'évolution de la masse monétaire, qui débouche sur une réduction de l'inflation : 6,2 % en 1982 puis 3,2 % en 1983[37]. Les coûts d’un retour durable vers la croissance sont élevés à court terme et les États-Unis entrent en récession en 1982.

Plus récemment, Arnold Schwarzenegger se réclamait lui aussi de la pensée de Friedman et déclarait : « Les deux personnes qui ont le plus influencé ma pensée économique sont Milton Friedman et Adam Smith »[38].

Royaume-Uni

Arrivée au pouvoir en 1979, Margaret Thatcher est confrontée à un contexte d'inflation élevée : de 1974 à 1981, l'inflation excéda chaque année 10 % à l'exception de l'année 1978. Fortement influencée par les idées de Friedrich Hayek, Margaret Thatcher s'attaque à l'inflation en menant une politique monétariste. Elle fait ainsi monter les taux d'intérêts de 12 à 17 %[39], entrainant une forte baisse de l'inflation qui revient à des niveaux inférieurs à 10 %. Les taux d'inflation remontèrent à la fin des années 1980, en bonne part sous l'influence des variations du marché immobilier[40]. La pensée de Friedman ne fut qu'une des inspirations de cette politique monétaire thatcherienne et, si elle mentionne l'avoir lu dans ses Mémoires[41], elle accorde aux idées de Friedrich Hayek une part bien plus importante dans l'évolution de sa pensée. Cependant il influença davantage certains de ses conseillers directs comme Keith Joseph, l'éminence grise du thatchérisme qui poussa les idées monétaristes auprès de la Dame de fer. Friedman l'estimait et écrivit ainsi dans The Observer le 29 septembre 1982 : « Les gens ne réalisent pas que Margaret Thatcher n'est pas une conservatrice mais une authentique libérale ». Friedman et Thatcher se rencontrèrent très peu mais Margaret Thatcher rendit hommage à Friedman à sa mort et salua en lui « un combattant de la liberté »[42].

Chili et Amérique latine

Logo de l'université pontificale du Chili. Friedman et Arnold Harberger exercèrent une influence profonde sur son enseignement.

Logo de l'université pontificale du Chili. Friedman et Arnold Harberger exercèrent une influence profonde sur son enseignement.

Milton Friedman exerça une influence importante sur les économistes chiliens surnommés les « Chicago Boys » comme José Piñera ou Hernán Büchi : formés à l'Université pontificale catholique du Chili dans le cadre d'un partenariat signé en 1956 avec l'université de Chicago, nombre d'entre eux obtinrent leur doctorat en économie à Chicago. Milton Friedman et Arnold Harberger eurent une influence intellectuelle déterminante et la politique économique dite du « miracle chilien » qu'ils mirent en place lors de la dictature militaire d'Augusto Pinochet s'inspira des idées de Friedman : retraite par capitalisation, chèque éducation, privatisations, etc[43]. Friedman se rendit au Chili en 1975 à l'invitation d'une fondation privée ; il donna une conférence au cours de laquelle il déclara que « le marché libre allait détruire la centralisation et le contrôle politique »[44] et à la suite de laquelle il rencontra Augusto Pinochet[45]. Friedman écrivit le 21 avril 1975 au dictateur une lettre donnant des conseils économiques. Il émet dans cette lettre des recommandations relatives à la lutte contre l'inflation et la mise en place d'une économie sociale de marché. Il lui a été reproché de n'évoquer à aucun moment ni la dictature, ni la suppression des libertés publiques, ni les violations des droits de l'homme et la systématisation de la torture[46]. De fait, la lettre n'émet pas la moindre critique contre le dictateur, qui le remercia le 16 mai pour sa « lettre courtoise »[47]. Critiqué régulièrement pour cette visite, il répondit des années plus tard en arguant que la liberté économique aurait selon lui permit le rétablissement de la liberté politique en 1988[48], reprenant les idées qu'il avait énoncées quinze ans plus tôt dans Capitalisme et liberté : « L'histoire suggère uniquement que le capitalisme est une condition nécessaire à la liberté politique. Clairement ce n'est pas une condition suffisante[49]. »

Dans le documentaire The commanding heights, diffusé en 2000 sur PBS, il déclara que ces critiques étaient déplacées, puisque selon lui l'exemple chilien montrait justement que l'économie de marché débouchait sur la démocratie[50]. Il insista également sur le fait qu'il avait donné des conférences similaires en République populaire de Chine et dans d'autres États socialistes[a 5]. En outre, selon Johan Norberg, « Milton Friedman n'a jamais travaillé comme conseiller du gouvernement chilien et n'a jamais accepté le moindre centime du régime »[51].

L'économiste André Gunder Frank, qui était un ancien élève de Friedman, mais ne partageait pas ses vues et avait travaillé pour les réformes d'Allende, lui reproche en 1976 d'avoir soutenu des réformes « portées par un torrent de sang »[52]. Peu avant d'être assassiné par la dictature, l'économiste et diplomate Orlando Letelier émettra des critiques proches[53]. Ce dernier cite Friedman indiquant qu'il réprouvait la nature autoritaire du régime, mais estimait néanmoins que donner des conseils techniques économiques au gouvernement chilien n'était pas davantage un mal que pour un médecin lui donner des conseils techniques médicaux pour aider à mettre fin à une peste[54]. Letelier répond que ce « projet économique doit être imposé de force », et que « Au Chili, la régression pour la majorité et la "liberté économique" pour une poignée de privilégiés sont l'envers et l'endroit de la même médaille. »

L'expérience économique chilienne est perçue comme un grand succès par l’Encyclopædia Britannica[55] : « la dictature de Pinochet », « après avoir imposé des réajustements difficiles et commis sa part d'erreurs, [...] avait lancé le pays sur un cours régulier de croissance économique qui en fit un modèle admiré en Amérique latine, qui continua même après que la dictature eut confié le pouvoir (mais pas le contrôle des forces armées) à un chrétien-démocrate élu en 1990. Le modèle chilien était fondé en tout état de cause, sur l'application de politiques néolibérales [...] qui à un degré ou à un autre furent ultimement adoptées par tous les pays, y compris (dans certaines limites) par la dictature communiste survivante de Cuba. »

Selon la nécrologie consacrée à Pinochet dans The Independent, Friedman « a approuvé la dictature et a choisi de ne pas critiquer les assassinats, les emprisonnements illégaux, la torture, l'exil, et les autres atrocités », « commises à ce moment au nom du libre-marché »[56][réf. insuffisante]. La complaisance qui est prêtée à Friedman à l'égard de Pinochet conduit Thomas Piketty à voir en lui de l'antilibéralisme politique : « son ultralibéralisme économique [...] allait de pair avec un certain antilibéralisme politique »[57].

Islande

David Oddson, premier ministre islandais (1991-2004)

David Oddson, premier ministre islandais (1991-2004)

Friedman se rendit en Islande à l'automne 1984 et donna une conférence à l'université d'Islande à la suite de laquelle il rencontra des intellectuels socialistes dont le futur Président Olafur Ragnar Grimsson au cours d'un débat télévisé[58]. Au cours de ce débat il lui fut reproché le fait que sa conférence soit payante, ce à quoi il répondit qu'il y avait des coûts pour toute conférence et qu'il préférait que ceux qui les payent soient ceux qui en profitent directement plutôt que l'ensemble de la population. L'idée reprend celle développée dans le titre d'un de ses ouvrages publié en 1975 : « There's no such thing as a free lunch », c'est-à-dire « il n'y a pas de repas gratuit », les coûts sont toujours payés par quelqu'un.

Friedman eut une grande influence sur un groupe d'intellectuels du Parti de l'indépendance, en particulier Davíð Oddsson qui devint Premier ministre en 1991 et mit en place un programme radical reprenant nombre d'idées de Milton Fridman : stabilisation fiscale et monétaire, privatisations importantes, forte réduction de la pression fiscale (l'imposition sur les bénéfices des entreprises passa de 45 % à 18 %), libéralisation des marchés de capitaux et de devises. Il resta au pouvoir pendant treize ans, jusqu'en 2004. Geir Haarde, qui l'a remplacé comme premier ministre, mène des politiques situées dans la continuité de son prédécesseur[59]. Entre 1975 et 2004, l'Islande est passée du 53e rang au 9e rang au classement des économies les plus libres selon l'Economic Freedom Index de l'Institut Fraser. Selon l'indice de l'Heritage Foundation, l'Islande est désormais la 5e économie la plus libre au monde, ce qui coïncide avec ses remarquables performances en termes de richesse par habitant (5e PIB par habitant le plus élevé de la planète en 2005) et le niveau de développement humain (également 5e pour l'IDH en 2009). Cependant, depuis 2008, l'Islande est le pays le plus touché par la crise, "étant près de devenir le premier cas de banqueroute nationale de l'effondrement financier" (voir Crise financière de 2008 en Islande).

Estonie

Article détaillé : Mart Laar.Bien que Friedman ne se soit jamais rendu en Estonie, il a exercé par son ouvrage Free to choose une influence importante sur celui qui allait devenir à deux reprises le Premier ministre du pays, Mart Laar. Ce dernier affirme que c'est le seul ouvrage d'économie qu'il ait lu avant de prendre ses fonctions et lui attribue la paternité des réformes qui ont fait de l'Estonie un des « tigres baltiques ». Laar mit en place en particulier la flat tax, fit des privatisations importantes et lutta contre la corruption.

Pour les réformes libérales qu'il mit en place, Laar reçut en 2006 le prix Milton Friedman pour l'avancement des libertés, décerné par le Cato Institute[60]. À la suite des réformes de Laar, l'Estonie était 12e au classement de l'Heritage Foundation distinguant les économies les plus libres du monde en 2007[61].

Reconnaissance internationale

Milton Friedman a reçu de nombreux prix récompensant son travail : en 1951, la Médaille John Bates Clark, un prix qui récompense tous les deux ans un économiste américain de moins de quarante ans « qui a apporté une contribution significative à la pensée et à la connaissance économique ». Elle fut suivie en 1976 du « prix Nobel » d'économie pour ses travaux sur « l'analyse de la consommation, l'histoire monétaire et la démonstration de la complexité des politiques de stabilisation »[3]. En 1988, il reçut la Presidential Medal of Freedom et la même année la National Medal of Science.

Selon l'hebdomadaire britannique The Economist, Friedman « fut l'économiste le plus influent de la seconde moitié du XXe siècle et peut être de tout le XXe siècle »[62]. Le directeur de la Fed, Alan Greenspan, affirma pour sa part qu'« il y a très peu de personnes dont les idées sont suffisamment originales pour changer la direction d'une civilisation. Milton Friedman était l'un d'eux »[63].

Le Cato Institute a donné avec son accord son nom à un prix en 2001 ; il est décerné tous les deux ans à une personnalité qui a fait avancer les libertés dans le monde et a récompensé l'économiste britannique Peter Thomas Bauer en 2002, l'économiste péruvien Hernando de Soto en 2004 et l'ancien premier ministre estonien Mart Laar en 2006.

Selon Harry Girvetz et Kenneth Minogue, rédacteurs de l'article libéralisme de l'Encyclopædia Britannica, Friedman fut avec Friedrich Hayek l'un des acteurs qui permit la renaissance du libéralisme classique au XXe siècle[7].

Le 29 janvier 2007 a été déclaré Milton Friedman Day par Arnold Schwarzenegger, gouverneur de Californie pour honorer sa vie, ses travaux et réalisations comme son influence sur l'économie contemporaine et les politiques publiques[64],[65].

Il a reçu de nombreux titres de docteur honoris causa, par l'université Rutgers en 1968, l'université hébraïque de Jérusalem en 1977, l'université Francisco-Marroquin en 1978, l'université Harvard en 1979 ou encore l'École supérieure d'économie de Prague en 1997[66].

Héritage au sein de la pensée économique et critiques

Milton Friedman est le créateur de l’École de Chicago et il fait figure de père fondateur des politiques monétaires contemporaines. Il est, en effet, un des principaux acteurs de la reconquête par l'école néoclassique libérale de la place qui était la sienne avant la révolution keynésienne[67]. Toutefois, même si son héritage est vaste, la théorie économique a continué à évoluer depuis Friedman, et la génération des économistes de Chicago qui lui a fait suite a prolongé son œuvre, tout en abandonnant des points, parfois importants, de ses théories. Son héritage est toutefois très controversé. Raymond Barre écrit, par exemple, que « le monétarisme apparaît aujourd'hui comme étant trop simpliste[68]. » Les controverses viennent principalement des héritiers de Keynes, à la fois les néo-keynésiens[69], les nouveaux keynésiens et, surtout, les post-keynésiens[70].

Par ailleurs, les banques centrales ont abandonné pour l'essentiel la doctrine monétariste, selon laquelle la masse monétaire doit suivre une règle fixe de croissance. Ainsi, la politique monétaire récente de la Banque centrale américaine a été décrite par Michel Aglietta comme reflétant le « triomphe de la politique discrétionnaire » [71]. Néanmoins, la pensée de Friedman a profondément marqué la politique monétaire en imposant l'idée qu'il n'y a pas d'arbitrage possible entre inflation et chômage, faisant ainsi de la lutte contre l'inflation le but premier de la politique monétaire. Par ailleurs, même si Friedman critiquait le principe de l'indépendance des banques centrales, en ce que cela conférait pour lui un pouvoir étendu à des individus qui ne sont pas soumis au contrôle des électeurs[72], défendant là des principes qu’il estimait libéraux[73], il en est en partie à l'origine car il a insisté sur la nécessité d'une politique non discrétionnaire, qui ne serait pas confiée aux hommes politiques.

Prolongement et critique des nouveaux classiques

La théorie monétariste a été radicalisée et, in fine, reformulée par la génération qui a suivi Friedman à Chicago, que l'on regroupe sous le terme de nouveaux classiques. Ceux-ci ont remis en cause la théorie des anticipations adaptatives de Friedman : pour celui-ci, les agents pouvaient être victimes à court terme d'une illusion monétaire, ne mesurant pas immédiatement les effets supposés inflationnistes des politiques économiques expansives ; ces politiques pouvaient donc être efficaces à court terme. Pour les néo-classiques, qui défendent l'idée que les agents ont des anticipations rationnelles, la monnaie n'est plus qu'un pur voile. Les agents savent immédiatement que toute politique de relance est inflationniste, puisqu'ils sont rationnels et parfaitement informés, c’est-à-dire qu’ils agissent de manière parfaite, conformément à leur intérêt selon le modèle de l'économie tel que celui-ci est conçu par les nouveaux classiques. Il n'y a donc pas d’illusion monétaire, même à court terme.

Critique de l'École autrichienne d'économie

La critique autrichienne porte d'abord sur la méthodologie, l'axiome de l'action n'est pas pris en compte par les monétaristes, qui préfèrent confronter les données économiques aux théories, sans a priori. Il est ensuite reproché à Friedman de préconiser l'interventionnisme étatique[74] : la Grande Dépression des années 1930 aurait pu être évitée, selon lui, si la Réserve fédérale avait injecté suffisamment de liquidités dans le système[75]. Pour les économistes "autrichiens", Friedman est un étatiste du point de vue monétaire, partisan du contrôle de la monnaie par une banque centrale et d'une augmentation régulière de la masse monétaire par voie étatique. Certains se demandent même dans quelle mesure Friedman ne pourrait pas être considéré comme keynésien[76].

Critiques du monétarisme par les courants keynésiens

Critiques du monétarisme par les néo-keynésiens

Quoique moins critiques que les post-keynésiens, les néo-keynésiens, qui avaient synthétisé la théorie de Keynes et celle de l'école néo-classique, et qui dominaient la discipline au moment où le monétarisme se développa, adressèrent des objections fortes à la doctrine de Friedman. Ainsi, James Tobin[77] contesta la réalité de la causalité, que Friedman met en avant dans son Histoire monétaire, entre les fluctuations de la masse monétaire et les cycles économiques aux États-Unis. Pour Tobin, l'existence d'une corrélation ne signifie pas qu'il existe pour autant un lien de causalité : les fluctuations de la masse monétaire peuvent être le produit du cycle, plutôt que l'inverse.

Toutefois, Franco Modigliani considère qu'« il n’y a pas en réalité de divergences analytiques sérieuses entre les principaux monétaristes et les principaux non monétaristes [...]. En réalité, le trait distinctif de l'école monétariste et le véritable sujet de désaccord avec les non-monétaristes n'est pas le monétarisme, mais plutôt le rôle qu'on devrait probablement assigner aux politiques de stabilisation. »[78]. Don Patinkin considère pour sa part que Friedman n'a fait que reformuler avec plus de sophistication la théorie monétaire de Keynes[20].

Critiques des post-keynésiens

Les auteurs post-keynésiens des années 1980 se sont montrés encore plus critiques envers le monétarisme. La théorie quantitative de la monnaie reformulée par Milton Friedman a suscité les critiques des partisans de la théorie de la monnaie endogène. Selon eux, la monnaie ne doit pas être pensée comme une variable exogène aux processus de production et dont la quantité est contrôlée par une institution extérieure (« jetée d'un hélicoptère » selon la métaphore de Milton Friedman), mais comme la résultante de la demande de crédit du système économique.

Selon les économistes post-keynésiens, l'application des principes monétaristes devait donc nécessairement buter sur la question du ciblage des agrégats monétaires. En effet, quelle que soit la définition de la masse monétaire retenue par les autorités centrales, les agents tenteront de lui substituer des actifs plus ou moins liquides pour contourner le resserrement du crédit. Ainsi selon Nicholas Kaldor, « il n'y a pas de démarcation claire au sein de l'ensemble de la liquidité entre ce qui est de la monnaie et ce qui ne l'est pas. Quelle que soit la définition que l'on choisisse pour la monnaie, elle sera entourée par une myriade d'instruments plus ou moins liquides qui peuvent lui servir de substituts[79]. »

Pour les économistes post-keynésiens, les problèmes théoriques de la théorie quantitative de la monnaie expliqueraient les difficultés croissantes que les banques centrales rencontreraient dans le contrôle des agrégats monétaires aux États-Unis et en Grande-Bretagne au cours des années 1980.

Critiques des nouveaux keynésiens

Les idées de Friedman ont par ailleurs fait de lui l'objet d'une forte critique de la part des économistes nouveaux keynésiens. Paul Krugman a ainsi été très critique envers les idées de Friedman, en particulier sur le monétarisme qui n'aurait pas eu selon lui les résultats escomptés : « L'image publique et la renommée de Friedman ont été construites par ce qu'il a pu dire de la politique monétaire et par sa création de la doctrine monétariste. Il est en conséquence quelque peu surprenant de se rendre compte que le monétarisme est aujourd'hui largement considéré comme un échec, et que certaines des choses que Friedman a dites sur la « monnaie » et sur la politique monétaire - contrairement à ce qu'il a dit sur la consommation et l'inflation - semblent avoir été trompeuses, et ceci peut-être délibérément[67]. » Krugman qualifia l’engagement de Friedman en faveur du capitalisme libéral d’« absolutisme du laissez-faire[80]. »

Polémiques

La journaliste Naomi Klein, dans son ouvrage La Stratégie du choc (repris par un film du même titre en 2010), reproche à Milton Friedman d'avoir conseillé plusieurs dictatures[81]. Elle écrit que la théorie de Friedman « était démentie par les soupes populaires, les flambées de typhoïde et les fermetures d'usines au Chili, où régnait le seul régime assez impitoyable pour mettre ses idées en pratique »[82].

Klein critique « la définition de la liberté de Friedman, selon laquelle les libertés politiques sont accessoires, voire inutiles, par rapport à la liberté commerciale sans entraves »[83].

Le bilan de la mise en œuvre des politiques monétaristes

Les résultats des politiques monétaristes sur l'économie « réelle »

Pour Friedman, le rôle des autorités monétaires est de suivre une règle d'accroissement de la masse monétaire stricte, parallèle au taux de croissance de l'économie : cela doit permettre de donner à l'économie les liquidités nécessaires aux transactions, sans provoquer ni de bulle inflationniste (trop grande création monétaire), ni de récession (trop faible création monétaire). Cette politique monétariste a été mise en œuvre par la Réserve fédérale américaine à partir de la fin des années 1970. Elle a permis une réduction importante puis une maîtrise de l'inflation, après les envolées inflationnistes des deux chocs pétroliers et l’inefficacité des politiques traditionnelles de « stop-and-go ».

Les monétaristes considèrent ce contrôle rapide de l'inflation comme un grand succès et ils y voient l’origine de la croissance stable et élevée des décennies 1980 et 1990 aux États-Unis. Les nouveaux classiques, héritiers de Friedman, pensent quant à eux que la politique monétariste a avant tout permis d’ancrer les anticipations d’inflation à un niveau faible, ce qui a ensuite permis le relâchement des taux d'intérêt par la Fed.

Toutefois, à court terme, la conséquence de la stabilisation de l’inflation fut un ralentissement économique, avec un accroissement temporaire du taux de chômage qui monta à 10 % en 1982 contre 6 % en 1978 aux États-Unis, avant de redescendre à partir de 1982[84].

Les critiques estiment ainsi que les politiques monétaristes n'ont pas donné tous les résultats escomptés, et qu'elles ne les ont pas obtenu conformément à la doctrine de Friedman. Michel Aglietta écrit notamment que si l'inflation fut brisée « au-delà de toutes les espérances [...] les coûts exorbitants en termes de pertes de production et d'emploi dans le monde entier, le déclenchement de la crise de la dette souveraine des pays du tiers monde, les changements structurels induits dans la finance furent des conséquences sans commune mesure avec les ajustements bénins qui étaient prédits par les monétaristes[85]. » Pour les économistes néo-keynésiens, cette baisse de l'inflation et la hausse du taux de chômage étaient d'ailleurs directement liées, non pas au contrôle de la masse monétaire (qui n'a jamais été véritablement réalisée par la Fed, cf. infra), mais seulement aux effets sur l'économie réelle des taux d'intérêt extrêmement élevés de la Fed au début des années 1980. John Kenneth Galbraith affirme : « finalement, l'inflation fut maîtrisée. La monnaie n'est pas liée aux prix grâce à la magie cachée de l'équation de Fisher, ou grâce à la foi de Friedman, mais à cause des taux d'intérêt élevés qui permettent de contrôler les prêts bancaires (et les autres) et la création de dépôt[86]. » En d'autres termes, la politique monétaire de taux élevés qui décourage les investissements les moins rentables en renchérissant les prêts aurait provoqué le ralentissement économique, responsable de la baisse de l'inflation. Le contrôle et la réduction de la masse monétaire n'en seraient donc pas la cause.

Abandon du contrôle de la masse monétaire et retour aux politiques discrétionnaires

Toutefois, si la lutte contre l'inflation est au cœur de l'action des banques centrales aujourd'hui, celles-ci ont abandonné l'essentiel de la doctrine monétariste en la matière. Pour Friedman, les banques centrales devaient, en effet, maitriser l'inflation en contrôlant la croissance de la masse monétaire.

Or, si les banques centrales ont, à la fin des années 1970, suivi ces recommandations, elles ont rapidement cessé de le faire. La croissance de la masse monétaire n'est plus, aujourd'hui, pour elles qu'un des indicateurs des tensions inflationnistes futures. En effet, comme le notent, Olivier Blanchard et Daniel Cohen, « la conduite de la politique monétaire à partir de la croissance monétaire postule l'existence d'une relation étroite à moyen terme entre l'inflation et la création monétaire nominale. Le problème est que cette relation n'est pas très étroite en réalité »[87]. L'instabilité et la faiblesse du lien entre création monétaire et inflation peuvent s'expliquer par plusieurs raisons.

En premier lieu, les innovations financières des années 1980–1990, en accroissant la liquidité des actifs, ont rendu la distinction entre monnaie et actifs non monétaires difficile à opérer : un agent peut, à la place de la monnaie au sens strict, thésauriser au moyen d’autres actifs comme des SICAV, inclus dans M2. Ces actifs sont donc très proches de la monnaie et ils en constituent un substitut. Par conséquent, les agents arbitrent entre ces actifs, ce qui a pour implication que le stock de monnaie connait d'importantes et brusques variations, alors que M. Friedman le considérait stable. Or la relation entre inflation et masse monétaire n'est étroite que si la vitesse de circulation de la monnaie est constante. Ainsi, la croissance des agrégats monétaires, surtout M1 et M2, n'a plus depuis la fin des années 1970 de relation stable avec l'inflation[88]. La Fed suivait initialement la masse monétaire M1, conformément aux recommandations monétaristes, puis elle utilisa M2 comme indicateur de référence, mais il tendit également à ne pas fournir de bonnes indications sur les évolutions des prix.

De plus, si la banque centrale peut contrôler directement M1, elle ne peut pas contrôler M2 : elle ne peut pas empêcher un agent d'acheter un actif financier inclus dans M2 à la place de la monnaie. Cela est d'autant plus problématique que certains économistes pensent avoir constaté que la simple annonce par les banques centrales d'un objectif pour un indicateur de masse monétaire peut entraîner la réaction des acteurs économiques, qui modifient leur comportement pour échapper à la contrainte monétaire, ce qui a pour conséquence d'enlever toute valeur à l'indicateur de masse monétaire, selon ce qui a été appelé la loi de Goodhart[89]. Au final entre 1975 et 2000, la Fed n'a pas atteint son objectif cible de croissance de M2 11 années sur 26. Comme le relèvent Olivier Blanchard et Daniel Cohen : « ces irrégularités dans la croissance de M2 et les fréquents échecs pour atteindre l'objectif annoncé ont soulevé une question évidente. À quoi cela sert-il d'annoncer une fourchette pour M2 si on en sort si souvent ? C'est la conclusion à laquelle est arrivée en réalité la Fed en 2000, et c'est pour cela qu'elle n'annonce plus de fourchette-cible pour M2[90]. »

Ainsi, Frederic Mishkin, résumant ces difficultés, affirme que les agrégats monétaires sont loin de pouvoir remplir les trois rôles qui sont fournir des informations pertinentes, constituer des indicateurs de politique économique et être au fondement d'une règle à suivre en matière de politique monétaire : « Nos résultats montrent qu'aux États-Unis, depuis 1979, les agrégats monétaires sont loin de pouvoir remplir ces rôles, et que l'agrégat M3 en Allemagne n'est guère plus efficace[91]. »

De fait, aujourd'hui, les banques centrales ont choisi comme objectif premier et parfois unique de rester à proximité d’une cible d’inflation à court et moyen terme[92] (par exemple, un taux d'inflation inférieur ou égal à 2 % pour la BCE[93]), en fixant le niveau de leurs taux directeurs de façon à avoir un impact sur l'activité réelle ; le but est que la croissance soit proche de la croissance potentielle pour éviter des variations cycliques trop fortes. Pour ce faire, les banques centrales utilisent souvent une règle de Taylor qui fixe un cadre à l'évolution des taux d'intérêt, en fonction de l'inflation et du taux de chômage. La variation de la masse monétaire est donc passée au second plan : elle ne constitue plus qu'un indicateur des risques inflationnistes à moyen et long terme. Les banques centrales ne mettent donc plus en œuvre des politiques monétaristes fondées sur la gestion directe de la masse monétaire. Ainsi, selon Paul Krugman, la Fed cessa de se conformer à une politique monétaire fondé sur la gestion de la masse monétaire dès 1982, et y renonça officiellement en 1984. Depuis 2000, elle ne se fixe plus de cible de croissance de M2 et depuis 2006, elle ne publie plus de données sur M3. Depuis, elle mène des politiques monétaires discrétionnaires[67], fondée sur un objectif d'arbitrage entre croissance et inflation.

Le bilan de la politique monétaire américaine depuis l'abandon du monétarisme, notamment lors de la période pendant laquelle la réserve fédérale était dirigée par Alan Greenspan entre 1987 et 2006, fait l'objet de débats intenses. Certains économistes considèrent qu'elle a contribué à empêcher le développement de crises systémiques majeures dans les pays développés et à maintenir le plein-emploi au sein de l'économie américaine[94]. D'autres auteurs jugent que cette politique discrétionnaire est à l’origine de la formation de bulles spéculatives à répétition, dont la plus importante est la bulle immobilière américaine des années 2000 à l’origine de la crise des subprimes.

Pour la zone euro, la Banque centrale européenne, héritière de la doctrine monétaire de la Bundesbank, définit son « second pilier » comme celui de la surveillance de l’indicateur monétaire M3, à côté d'autres indicateurs, et l'utilise pour ses prévisions d'inflation. Toutefois, depuis 2003, elle a cessé d'en faire l'instrument de sa politique monétaire : elle ne considère plus depuis 2003 ces agrégats monétaires que comme « principalement un élément de recoupement, dans une perspective à moyen et à long terme, des indications à court et à moyen terme ressortant de l'analyse économique[95]. » De 1998 à 2003, le taux de croissance de cet agrégat choisi en référence par la BCE était de 4,5 %, niveau au-delà duquel elle considère qu'il existe un risque d'inflation supérieur à 2 %. En fait, la BCE n'est jamais parvenu à respecter son objectif de croissance de la masse monétaire[96]. Avant même son abandon officiel, il n'était donc qu'informatif. La BCE prend en compte les évolutions conjoncturelles et suit, dans les faits, la règle de Taylor[97].

Une nouvelle conception de la politique monétaire

Toutefois, malgré les échecs des politiques monétaires ayant appliqué strictement la doctrine monétariste, l'héritage de Friedman en matière de politique monétaire est important. Il a, en effet, imposé un certain nombre d'idées qui demeurent structurantes en matière de politique monétaire. Par sa critique de la courbe de Phillips, et le développement de l’idée de taux de chômage naturel, il a soutenu l'idée qu'il n'y avait pas d'arbitrage possible entre inflation et chômage et que, par conséquent, la mission de la politique monétaire est la stabilité des prix. La politique monétaire n'a donc pas à chercher à relancer l'activité, puisqu'elle ne provoque que de l'inflation. La lutte contre l'inflation est aujourd'hui, conformément au message de Friedman, au centre de la politique monétaire. Par ailleurs, le monétarisme a réhabilité les politiques monétaires par rapport aux politiques budgétaires, privilégiées par le keynésianisme.

Œuvres

Friedman a écrit de nombreux livres et articles. La liste suivante n'est pas exhaustive :

Livres de Friedman- Making Chicago Price Theory: Friedman-Stigler Correspondence, 1945-1957, recueil édité par J. Daniel Hammond et Claire H. Hammond, Routledge, 2006, 165 pp., ISBN 0-415-70078-7.

- Two Lucky People: Memoirs, avec Rose Friedman, 1998, ISBN 0-226-26414-9

- Money Mischief: Episodes in Monetary History, 1994, 286 pp., ISBN 0-15-162042-3,

- Economic Freedom, Human Freedom, Political Freedom, brochure de 1992, ISBN 1-883969-00-X

- The Essence of Friedman, articles réunis par Kurt R. Leube, 1987, ISBN 0-8179-8662-6)

- Free to Choose: A personal statement avec Rose Friedman, 1980

- There's No Such Thing as a Free Lunch, recueil d'éditoriaux de Newsweek, 1975

- Milton Friedman's Monetary Framework: A Debate with His Critics, 1975

- Milton Friedman in Australia, 1975, 1975

- Social Security: Universal or Selective? avec Wilbur J. Cohen, 1972

- The Counter-Revolution in Monetary Theory, 1970

- The Optimum Quantity of Money and Other Essays, 1969 ; rééd. en 1974

- Monetary vs. Fiscal Policy avec Walter W. Heller, 1969

- Money: the Quantity Theory, IESS, 1968

- A Monetary History of the United States, 1867-1960, avec Anna J. Schwartz, 1963 ; la 3° partie a été rééditée séparément sous le titre : The Great Contraction

- Inflation: Causes and consequences, 1963.

- Price Theory, 1962, ISBN 0-202-06074-8

- Capitalism and Freedom, 1962 (Capitalisme et liberté)

- A Program for Monetary Stability, Fordham University Press, 1960, 110 pp

- A Theory of the Consumption Function, 1957

- Essays in Positive Economics, 1953

- Roofs or Ceilings?: The Current Housing Problem contre le contrôle des loyers, avec George J. Stigler, Foundation for Economic Education, , 22 pp., 1946

- Income from Independent Professional Practice, Thèse avec Simon Kuznets, 1945

- Taxing to Prevent Inflation: Techniques for Estimating Revenue Requirements, avec Carl Shoup et Ruth P. Mack, Columbia University Press, 1943, 236 pp

Articles pour le grand public- Reflections on A Monetary History, The Cato Journal, Vol. 23, 2004

- George J. Stigler, 1911-1991: Biographical Memoir, 1998, à la National Academy of Science

- "The Case for Free Trade" avec Rose Friedman, Hoover Digest, 1997

- George Stigler: A Personal Reminiscence, Journal of Political Economy Vol. 101, No. 5, octobre 1993, pp. 768-773, Lire en ligne

- The Drug War as a Socialist Enterprise, in Arnold S. Trebach, ed. Friedman and Szasz on Liberty and Drugs: Essays on the Free Market and Prohibition, Drug Policy Foundation Press, 1992

- The Case for Overhauling the Federal Reserve, article dans Challenge, 1985

Articles dans des revues académiques- "Franklin D. Roosevelt, Silver, and China", Journal of Political Economy Vol. 100, No. 1, février 1992, pp. 62-83

- "The Crime of 1873", Journal of Political Economy Vol. 98, No. 6, décembre 1990, pp. 1159-1194

- "Bimetallism Revisited" , Journal of Economic Perspectives Vol. 4, No. 4, automne 1990, pp. 85-104

- "Money and the Stock Market", Journal of Political Economy Vol. 96, No. 2, avril 1988, pp. 221-245

- "Quantity Theory of Money", in J. Eatwell, M. Milgate, P. Newman, eds., The New Palgrave, 1998

- "Has Government Any Role in Money?" avec Anna J. Schwartz, JME, 1986

- "Lessons from the 1979-1982 Monetary Policy Experiment", Papers and Proceedings, American Economic Association, 1984, pp. 397-401

- "Monetary Policy: Tactics versus strategy", in Moore, editor, To Promote Prosperity, 1984

- "Monetary Policy: Theory and Practice", Journal of Money, Credit and Banking Vol. 14, No. 1, février 1982, pp. 98-118

- Monetary Trends in the United States and the United Kingdom: Their relations to income, prices and interest rates, 1876-1975, avec Anna J. Schwartz, 1982

- "Interrelations between the United States and the United Kingdom, 1873-1975.", avec Anna J. Schwartz, Journal of International Money and Finance, 1982

- "Inflation and Unemployment: Nobel lecture", Journal of Political Economy. Vol. 85, pp. 451-72, 1977

- "Comments on Tobin and Buiter", in J. Stein, editor, Monetarism, 1976

- "Monetary Correction: A proposal for escalation clauses to reduce the cost of ending inflation", 1974

- "Comments on the Critics", in Gordon, ed. Milton Friedman and his Critics, 1974

- "Comments on the Critics", Journal of Political Economy Vol. 80, No. 5, septembre 1972, pp. 906-950

- "Have Monetary Policies Failed?", American Economic Review Vol. 62, No. ½, 1972, pp. 11-18

- "Government Revenue from Inflation", Journal of Political Economy Vol. 79, No. 4, juillet 1971, pp. 846-856

- "A Monetary Theory of National Income", Journal of Political Economy, 1971

- "A Theoretical Framework for Monetary Analysis", Journal of Political Economy Vol. 78, No. 2, mars 1970, pp. 193-238

- "Monetary Statistics of the United States: Sources, methods, avec Anna J. Schwartz, 1970.

- "Comment on Tobin", Quarterly Journal of Economics, 1970

- "The Definition of Money: Net Wealth and Neutrality as Criteria", avec Anna J. Schwartz, Journal of Money, Credit and Banking Vol. 1, No. 1, février 1969, pp. 1-14

- "The Role of Monetary Policy" discours en tant que Président de l'American Economics Association, American Economic Review, Vol. 58, No. 1, mars 1968, pp. 1-17

- "What Price Guideposts?", in G.P. Schultz, R.Z. Aliber, eds., Guidelines

- "The Monetary Theory and Policy of Henry Simons", Journal of Law and Economics Vol. 10 (Oct., 1967), pp. 1-13

- The Balance of Payments: Free Versus Fixed Exchange Rates, avec Robert V. Roosa, 1967

- "Interest Rates and the Demand for Money", Journal of Law and Economics Vol. 9, octobre, 1966, pp. 71-85

- "Reply to Ando and Modigliani and to DePrano and Mayer", avec David Meiselman, American Economic Review Vol. 55, No. 4, septembre 1965, pp. 753-785

- "A Reply to Donald Hester", avec D. Meiselman, 1964

- "The Relative Stability of Monetary Velocity and the Investment Multiplier in the United States, 1898-1958", avec D. Meiselman, in Stabilization Policies, 1963

- "Money and Business Cycles" , The Review of Economics and Statistics Vol. 45, No. 1, Part 2, Supplement février 1963, pp. 32-64

- "Should There be an Independent Monetary Authority?", in Leland B. Yeager, ed., In Search of a Monetary Constitution, 1962

- "The Interpolation of Time Series by Related Series", Journal of the American Statistical Association Vol. 57, No. 300, décembre 1962, pp. 729-757

- "The Lag in Effect of Monetary Policy", Journal of Political EconomyVol. 69, No. 5, octobre 1961, pp. 447-466

- "Monetary Data and National Income Estimates", Economic Development and Cultural Change Vol. 9, No. 3, avril 1961, pp. 267-286

- "The Demand for Money: Some Theoretical and Empirical Results", Journal of Political Economy, Vol. 67, No. 4, août 1959, pp. 327-351

- "The Supply of Money and Changes in Prices and Output", 1958, in Relationship of Prices to Economic Stability and Growth.

- "A Statistical Illusion in Judging Keynesian Models" avec Gary S. Becker, Journal of Political Economy Vol. 65, No. 1, février 1957, pp. 64-75

- "The Quantity Theory of Money: A restatement", in Friedman, ed., Studies in Quantity Theory, 1956

- "Choice, Chance, and the Personal Distribution of Income", Journal of Political Economy Vol. 61, No. 4, août 1953, pp. 277-290

- "The Methodology of Positive Economics", 1953

- "The Expected-Utility Hypothesis and the Measurability of Utility", avec Leonard Savage, Journal of Political Economy Vol. 60, No. 6, décembre 1952, pp. 463-474

- "Price, Income, and Monetary Changes in Three Wartime Periods", American Economic Review Vol. 42, No. 2, Papers and Proceedings of the Sixty-fourth Annual Meeting of the American Economic Association, mai 1952, pp. 612-625

- "Commodity-Reserve Currency" ), Journal of Political Economy Vol. 59, No. 3, juin 1951, pp. 203-232

- "Some Comments on the Significance of Labor Unions for Economic Policy", in D. McC. Wright, ed., The Impact of the Union, 1951

- Wesley C. Mitchell as an Economic Theorist, The Journal of Political Economy Vol. 58, No. 6, décembre 1950, pp. 465-493

- "The Marshallian Demand Curve", The Journal of Political Economy Vol. 57, No. 6, décembre 1949, pp. 463-495

- "A Fiscal and Monetary Framework for Economic Stability", Econometrica Vol. 17, Supplément: Report of the Washington Meeting, juillet 1949, pp. 330-332

- "A Monetary and Fiscal Framework for Economic Stability", American Economic Review, Vol. 38, No. 3 , juin 1948, pp. 245-264

- "Utility Analysis of Choices Involving Risk", avec Leonard Savage, 1948, Journal of Political Economy Vol. 56, No. 4, août 1948, pp. 279-304

- "Lange on Price Flexibility and Employment: A Methodological Criticism", American Economic Review Vol. 36, No. 4, septembre 1946, pp. 613-631

- "The Spendings Tax as a Wartime Fiscal Measure", American Economic Review Vol. 33, No. 1, Part 1, mars 1943, pp. 50-62

- "The Inflationary Gap: II. Discussion of the Inflationary Gap", American Economic Review Vol. 32, No. 2, Part 1 juin 1942, pp. 314-320

- "The Use of Ranks to Avoid the Assumption of Normality Implicit in the Analysis of Variance", Journal of the American Statistical Association Vol. 32, No. 200, décembre 1937, pp. 675-701

- "Marginal Utility of Money and Elasticities of Demand", The Quarterly Journal of Economics Vol. 50, No. 3, mai 1936, pp. 532-533

- "Professor Pigou's Method for Measuring Elasticities of Demand From Budgetary Data" The Quarterly Journal of Economics Vol. 50, No. 1 (Nov., 1935), pp. 151-163

Liste des émissions Free to choose de 1980- The Power of the Market (Le pouvoir du marché)

- The Tyranny of Control (La tyrannie du contrôle)

- Anatomy of Crisis (Anatomie de la crise)

- From Cradle to Grave (Du berceau à la tombe)

- Created Equal (Créés égaux)

- What's Wrong with Our Schools? (Ce qui ne va pas avec nos écoles)

- Who Protects the Consumer? (Qui protège le consommateur?)

- Who Protects the Worker? (Qui protège le travailleur?)

- How to Cure Inflation (Comment soigner l'inflation?)

- How to Stay Free (Comment rester libre?)

Liste des émissions de 1990- The Power of the Market (Le pouvoir du marché)

- The Tyranny of Control (La tyrannie du contrôle)

- Freedom & prosperity (Liberté et prospérité)

- The failure of socialism (L'échec du socialisme)

- Created Equal (Créés égaux)

Notes et références

- (en)Economist Touted Laissez-Faire Policy, The Washington Post, 17 novembre 2006

- pour ses travaux sur « l'analyse de la consommation, l'histoire monétaire et la démonstration de la complexité des politiques de stabilisation »

- (en)Milton Friedman sur la page du Prix Nobel

- (en)The 100 best non fiction books of the century, National Review

- (en) http://dallasfed.org/research/pubs/ftc/boettke.pdf

- (en)Autobiographie de Milton Friedman sur la page du Prix Nobel

- Article « Milton Friedman » de l'encyclopédie Britannica, 2007

- The New Palgrave, article « Milton Friedman », édition 1998

- Friedman, Milton, « Milton Friedman - Autobiography », Nobelprize.org. Consulté le 2007-04-22

- (en)Roofs or Ceilings, Foundation for Economic Education

- DeLong, J. Bradford : Right from the Start? What Milton Friedman can teach progressives, 2007, p. 110 [PDF]Lire en ligne

- Ben Bernanke : Essays on the Great Depression, Princeton University Press, 2000 p. 7, (ISBN 0691016984)

- Capitalisme et liberté, chap. 9 et La liberté du choix, chap. 7

- Préface à l'édition de 1982 de Capitalism and Freedom, p. xi de l'édition de 2002

- L'héritage de Milton Friedman, un géant de la science économique, Problèmes économiques, 7 novembre 2007

- (en)Commanding Heights

- La résolution 3219 de l'ONU du 6 novembre 1974 demande par exemple de « mettre un terme à la pratique de la torture » et de « fermer les camps de concentration ».

- (en)The Economist and the Dictator, Reason, 15 décembre 2006.

- (en)Préface à l'édition de 1982 de Capitalism and Freedom, p. xii de l'édition de 2002

- Qui sont les monétaristes ?, Eva Dunoyer [PDF]

- (en)Remarks by Governor Ben S. Bernanke

- Colloque de 2001 sur les taux de change flottants, Banque du Canada [PDF]

- (en)Interview avec Charlie Rose, 26 novembre 2005

- Les grands économistes, Jean-Claude Drouin, Presses universitaires de France, 2006, ISBN 2-13-054625-0

- (en)Interview avec Richard Heffner dans l'émission Open Mind en 1975

- Friedman, l'anti-Keynes, Institut économique de Montréal

- Milton Friedman est-il keynésien ?, Roger Garrison, 1992

- (en)Milton Friedman unraveled, Murray Rothbard, 1971, repris sur le site de Lew Rockwell

- Préface à l'édition de 1962 de Capitalism and Freedom, p. xv de l'édition de 2002

- Ces émissions sont désormais librement diffusées en anglais sur le site Ideachannel.tv

- (en)About us, Friedmanfoundation.org

- Hommage à Milton Friedman et à Lord Harris, Pascal Salin, Le Figaro, repris sur le Québécois libre

- Milton Friedman n’est pas mort, Serge Halimi, Le Monde diplomatique, 30 novembre 2006

- George Stigler : Memoirs of an Unregulated Economist, 1988, ISBN 0-226-77440-6

- William A. Niskanen : Reaganomics, in The Concise Encyclopedia of Economics

- Bernard Shull : The Fourth Branch: The Federal Reserve's Unlikely Rise To Power And Influence, Praeger/Greenwood, 2005, (ISBN 1567206247), p. 142

- Selon les chiffres de la Fed de Minneapolis, (en)Données historiques de la Fed de Minneapolis

- Schwarzenegger et l'économie : Smith et Friedman, Jacques Garello

- Gordon Pepper : Inside Thatcher's Monetarist Revolution, 1998, (ISBN 031221040X)

- (en)[PDF]Indice des prix à la consommation depuis 1947, Office britannique des statistiques

- Margaret Thatcher : Les chemins du pouvoir, Albin Michel, édition 1995, page 525

- (en)Thatcher praises Friedman, her freedom fighter, The Telegraph, 18 novembre 2006

- La solution chilienne, Guy Sorman, 16 novembre 2007

- Interview avec Jeffery Sachs sur « le miracle chilien », PBS.org

- (en)(es)Lettre de Milton Friedman à Pinochet, telle que rapportée dans Two Lucky People, mémoires de Rose & Milton Friedman, 1998

- Voir par exemple : Alejandro Reuss, Milton Friedman's "Chilean Miracle", Dollars & Sense, janvier 2007.

- Lettre de Friedman à Pinochet, et réponse de ce dernier

- Up for Debate: Reform Without Liberty: Chile's Ambiguous Legacy, Milton Friedman, PBS

- Milton Friedman, Capitalisme et liberté, 1962.

- (en)Interview de Milton Friedman interview, PBS.org

- The Klein Doctrine

- André Gunder Frank, dans : Wood, John Cunningham (dir), Milton Friedman, Critical Assessments, Routledge, 1990, tome II, p. 375.

Voir aussi : André Gunder Frank, Economic Genocide in Chile. Monetarist Theory Versus Humanity, Spokesman Books, 1976. - dans l'article The Chicago Boys in Chile: Economic Freedom's Awfull Toll (août 1976).

- Cité par Orlando Letelier, « The Chicago Boys in Chile: Economic Freedom's Awfull Toll » (août 1976) : « In spite of my profound disagreement with the authoritarian political system of Chile, I do not consider it as evil for an economist to render technical economic advice to the Chilean Government, any more than I would regard it as evil for a physician to give technical medical advice to the Chilean Government to help end a medical plague. »

- Encyclopaedia Britannica 2007 Ultimate Reference suite, article « History of Latin America », traduction libre.

- Article sur la mort de Pinochet, 11 décembre 2006

- « Vive Milton Friedman » par Thomas Piketty, Libération, 20 novembre 2006.

- (en)Vidéo du débat télévisé

- Miracle on Iceland, Hannes Hólmsteinn Gissurarson, The Wall Street Journal, 29 janvier 2004

- (en)Mart Laar's biography, Cato Institute, 2006