- Hausse des prix

-

Inflation

Pour les articles homonymes, voir Inflation (homonymie).

Pour les articles homonymes, voir Inflation (homonymie).L'inflation est la hausse du niveau général des prix, entraînant une baisse durable du pouvoir d'achat de la monnaie[1][2]. Elle est généralement évaluée au moyen de l’Indice des prix à la consommation (IPC).

En général, on parle de l'inflation des prix à la consommation des biens et services, mesurée à qualité égale. L'inflation est un phénomène persistant, autoentretenu, qui touche l'ensemble des prix (avec une amplitude variable)[2].

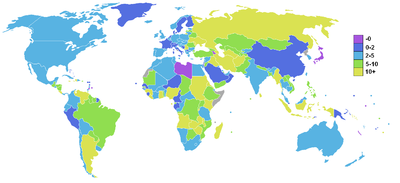

Estimation des taux d'inflation dans le monde, pour l'année 2005

Définitions

Selon la conception initiale et conformément à l'étymologie - le terme inflation provient du latin "inflatio" soit enflure -, l'inflation a d'abord été considérée comme l'enflure de la masse monétaire en circulation, principalement des billets en circulation : il y avait inflation quand la banque centrale émettait trop de billets[3]. Il n'y avait donc pas de construction de richesse d'où la hausse des prix. La conséquence directe de l'inflation était alors l'augmentation des prix. Aujourd'hui on associe surtout cette conséquence (initiale) de l'inflation à sa définition.

L'inflation est la « hausse généralisée et durable du niveau général des prix »[2]. Elle se traduit par une baisse du pouvoir d'achat de la monnaie, et à un taux de croissance différent entre valeur nominale et valeur réelle.

Employé seul, le terme d'inflation fait référence à la seule hausse de prix des biens de consommation, à l'exclusion de la hausse des prix des actifs (financiers, immobilier, …). Lorsqu'on parle de l'augmentation des prix de l'immobilier, des actions, des fonds de commerce ou autres actifs, on doit alors préciser que l'inflation se rapporte au niveau des prix de ces actifs.

La stabilité des prix décrit la situation où la hausse des prix est durablement très faible ou nulle, maintenant ainsi l'incertitude des agents économiques à un niveau faible.

La déflation est une baisse des prix, donc le contraire de l'inflation. C'est un phénomène qui peut être généralisé à l'économie ou particulier à un secteur économique volatil (p. ex. déflation du marché immobilier), durable (parfois sur une décennie), autoentretenu, parce qu'il modifie les anticipations des agents économiques. Comme le phénomène historiquement le plus fréquent (du moins dans la période contemporaine) est bien l'inflation, on parle parfois aussi d'une inflation négative.

La politique de déflation essaie de désenfler la masse monétaire c'est-à-dire faire en sorte que la monnaie soit forte pour qu'il y ait une désinflation de la masse monétaire (où le taux d'escompte de la banque centrale est élevé).

La désinflation, quant à elle, est une baisse du taux d'inflation, qui reste positif. Par exemple, si pendant des années l'inflation s'est située à 10 % en moyenne et que l'inflation des années suivantes baisse à 7 %, puis 5 %, puis 2 %, on parlera de phénomène désinflatoire. Lorsque l'inflation approche de zéro, on risque un passage en déflation.

La stagflation consiste en la concommittance d'une croissance faible voire négative, avec un niveau élevé d'inflation.

La définition de l'inflation comme la hausse des prix est relativement récente en langue française. Jusque dans les années 1960, ce terme désignait un excès de moyens monétaires par rapport à l'offre. Ainsi Gaël Fain définit dans "Le Dictionaire des Sciences Economiques" PUF 1956 l'inflation comme "un excès de la demande solvable sur l'offre la hausse des prix en étant la conséquence".

Augmentation durable de l'inflation

L’inflation dépend en grande partie du comportement des agents économiques ; si les agents anticipent que les prix vont augmenter, alors les prix risquent effectivement d'augmenter.

Les entreprises qui pensent que les coûts de production, dans lesquels rentrent les prix de l'économie en général, vont augmenter, peuvent augmenter le prix de leurs produits pour se mettre à l'abri de pertes éventuelles.

Comme le coût de changement des prix de vente (le « coût d'étiquette ») est assez élevé, les entreprises ne peuvent pas modifier fréquemment leurs prix et sont obligées de se baser sur leurs anticipations d'inflation qui sont incertaines.

Une hausse des prix importante mais de faible durée ne provoquera pas d'augmentation durable de l'inflation car elle ne modifiera pas les anticipations des agents.

Conséquences

En général, le salaire moyen augmente aussi vite, voire plus vite, que l'inflation[réf. nécessaire] ; les salariés ne perdent donc pas en pouvoir d'achat. De même, les minima sociaux et les pensions de retraite sont indexés sur l'inflation, et leurs pouvoirs d'achat ne diminuent pas.

Une inflation élevée est néfaste pour l'économie : elle induit des « coûts d'étiquette », mais surtout modifie le comportement des agents économiques, pouvant entraîner une perte de confiance dans la monnaie.

Une inflation élevée se répercute généralement sur les prix à la production de l'économie, et donc, à taux de change constant, entraîne une baisse de la compétitivité-prix.

Théorie économique générale, inflation et monnaie

Le développement suivant fait appel à l'équation d'Irving Fisher (avec M la masse monétaire, V la vitesse de circulation de la monnaie, P le niveau des prix et T le nombre de transactions pendant une période donnée).

La fonction principale de la monnaie est de permettre des transactions monétaires (par opposition au troc). Trois paramètres fixent la quantité de monnaie nécessaire :

- le nombre de transactions, lié aux biens de consommation échangés d'une part et aux actifs d'autre part.

- Si la population échange deux fois plus de biens de consommation, par rapport à une situation de référence, elle a besoin de deux fois plus de monnaie (à vitesse de circulation de la monnaie constante) pour ce type de transaction. Compte tenu de la faiblesse du marché d'occasion des biens de consommation, on peut approximer la mesure des échanges à la mesure de la production et donc à la croissance économique.

- Si la population échange deux fois plus d'actifs, soit qu'elle en produise plus (investissement dans des outils de production), soit qu'elle échange plus souvent le stock d'actifs existant (le stock de maisons, d'actions, d'œuvres d'art circule de façon plus rapide), elle a besoin de deux fois plus de monnaie (à vitesse de circulation de la monnaie constante) pour ce type de transaction.

- la vitesse de circulation de la monnaie (si elle circule deux fois plus vite, on en a besoin de deux fois moins pour faire les mêmes transactions). Ce paramètre est difficile à mesurer, et en pratique on l'approxime par la quantité de transactions réalisées.

- et bien sûr la valeur nominale de la monnaie (avec une monnaie deux fois mieux valorisée, on a besoin de deux fois moins d’unité monétaire pour la même transaction). C'est sur ce paramètre que joue l'inflation.

Comme la monnaie est l'étalon universel de valeur, sa valeur relative est fixe et toujours égale à un, ce qui n'apporte aucune information sur la valeur « absolue » de la monnaie. Pour contourner la difficulté et estimer la valeur de la monnaie, on utilise comme référence la valeur d’échange en biens de consommation associée à cette même monnaie mais à une époque antérieure, et on s'intéresse à sa variation relative (un pourcentage, positif lorsque l'ancienne monnaie avait une valeur inférieure) : c'est l'inflation.

Par extension, on peut mesurer les variations de la valeur d'échange de la monnaie en actifs et mesurer une inflation des prix des actifs.

On peut aussi utiliser comme référence un bien supposé stable (c’est-à-dire un bien dont le besoin, ou la demande globale reste constant), comme l'or ou une devise étrangère réputée. L’essentiel étant de pouvoir mesurer « ce que l’on peut obtenir avec telle quantité de monnaie ».

L'inflation est donc un indicateur important pour l'économie, relié directement

- au « coût de la vie » et donc au bien-être matériel de la population ;

- à la croissance économique ;

- à la richesse relative d'un pays et/ou d'une zone monétaire par rapport aux autres pays, utilisateurs d'une autre monnaie (toute chose égale par ailleurs, l'inflation peut conduire à la dépréciation de la monnaie, c'est-à-dire que son taux de change diminuera sur le marché monétaire).

L'inflation et le risque d'inflation sont deux éléments qui entrent pleinement en compte dans les décisions des consommateurs, des dirigeants d'entreprise et des gouvernements : la possibilité de l'inflation représente un risque pour les agents économiques (ou une opportunité pour les agents endettés, dont la valeur de la dette diminue).

Calcul de l'inflation

Article détaillé : Indice des prix à la consommation.Pour mesurer l'inflation, on observe un « panier » pondéré de biens, représentatifs de l'ensemble des biens consommés. Ces biens sont répartis parmi les différents secteurs d'activité de l'économie. Les pondérations de ce panier de bien sont définies par la consommation des différents biens (de consommation) par les agents. On construit ainsi un indice des prix à la consommation qui permet d'apprécier la variation du coût de la vie pour les consommateurs, et donc la valeur de la monnaie dans ses aspects les plus concrets pour les citoyens.

On appelle taux d'inflation la variation en pourcentage de cet indice sur une période donnée : si le prix moyen du « panier » est passé de 100 à 102, l'inflation est de (102-100)/100 = 2/100 = 2%.

On peut distinguer deux notions concernant le niveau de consommation d’un ménage :

- Le pouvoir d’achat. Lorsque l'indice des prix baisse, le pouvoir d'achat des consommateurs augmente (on suppose un revenu stable).

- Le niveau de vie. Lorsque le revenu d’un ménage augmente, son niveau de vie augmente (on suppose ici un indice des prix stable)

Le niveau de vie représente le point de vue d’un ménage (revenu global) tandis que le pouvoir d’achat le point de vue d’un seul revenu. La distinction peut sembler toutefois très formelle, et l’on utilise couramment le terme de pouvoir d’achat pour recouvrir les deux (le pouvoir d’achat d’un ménage dépendant alors de deux facteurs, son revenu et l’indice des prix à la consommation).

Par extension, si les prix des actifs (actions, immobilier) baissent, le pouvoir d'investissement des ménages et des entreprises augmente (on suppose ici un revenu stable).

Inflation et quantité de monnaie

Si la quantité de monnaies en circulation reste fixe, l'inflation moyenne n'est nulle que si la quantité de biens disponibles et le nombre d'échanges réalisés ne varient pas.

Historiquement, l'inflation et la déflation ont plus fréquemment été déterminées par les variations de la quantité de monnaie que par l'abondance des marchandises (la théorie néoclassique montre que les prix servent de variable d'ajustement aux déséquilibres entre l'offre et la demande de biens).

Théoriquement, l'inflation peut donc être la conséquence logique des deux cas suivants :

- À abondance de marchandises fixe, lorsque trop de monnaie est émise. Le surcroît de monnaie peut être dû à une émission massive par l'État (l'illustration la plus marquante de ce facteur pourrait être la situation financière de l'Allemagne au début des années 1920). Le système de crédit est quant à lui un instrument de création monétaire moins direct que la "planche à billet". Dans ce cas, la création de monnaie est faite par les banques privées. Lorsque les banques prêtent de l'argent à un agent économique, ce dernier le dépense en achetant des biens et services à un autre agent qui dépose une partie importante de cet argent en banque. La banque peut alors prêter à nouveau cet argent à un autre agent. Les clients ont toujours plus d'argent sur leur compte que la banque privée n'a de billets de banque émis par l'État. Lorsque l'endettement des ménages, des entreprises ou de l'État s'accroit, la masse monétaire s'accroit. De là donc l'intérêt de contrôler l'évolution du niveau d'endettement en fixant un taux d'intérêt de référence.

- À masse monétaire fixe, lorsque la production chute ou que les échanges augmentent. Si la production de biens double à quantité de monnaie constante, les prix des biens chutent. Historiquement ce n'est qu'avant l'apparition de la création monétaire publique et privée, lorsque le stock de monnaie était fixe, que les variations de la production ont joué un rôle sensible.

A contrario, pour que l'économie connaisse une désinflation (baisse relative de l'inflation) ou a fortiori une déflation, deux facteurs principaux entrent en compte :

- À abondance de marchandises fixe, si la quantité de monnaie diminue, les prix baissent.

Le gouvernement ou la banque centrale peuvent adopter une politique monétaire restrictive : destruction de titres fiduciaires ou hausse des taux d'intérêts ou de réescompte des crédits bancaires accordés par la banque centrale (la quantité d'argent créée par le crédit est alors réduite). Les banques privées peuvent réaliser soudain qu'elles ont collectivement trop prêté, par suite d'une concurrence excessive. Elles réduisent alors simultanément leur offre de crédit, plusieurs agents économiques font faillite, des banques à leur tour font faillite, il en résulte une réduction de la masse monétaire.

- À masse monétaire fixe, en cas de surproduction, c'est-à-dire si la quantité de marchandises disponibles est supérieure à la demande.

En pratique, l'État et la banque centrale ont une certaine capacité à stabiliser la valeur de la monnaie, ou à l'adapter aux nécessités économiques (favoriser les exportations, limiter les importations, augmenter le pouvoir d'achat, mercantilisme, etc.). Les banques et le marché financier sont par ailleurs soumises à des évolutions endogènes, passant par des booms de crédit (favorable à l'inflation) suivis de krachs (favorables à la déflation).

Les pouvoirs publics ont une préférence pour l'inflation. En effet la déflation conduit et passe souvent par des faillites en série. La déflation correspond souvent à une phase de récession de l'économie (phase B du cycle de Kondratiev) caractérisée par une inadéquation de la production par rapport aux besoins réels et un défaut d'investissement, ce qui induit logiquement une baisse de la production et des salaires. La déflation est donc souvent associée à une baisse du pouvoir d'achat et à l'augmentation du chômage keynésien (demande insuffisante sur le marché de l'emploi). Les possibilités de relance proposées par Keynes s'appuient sur la stimulation de la demande (en vue d'effets d'entraînements notoires sur l'ensemble de l'économie) financée par l'État, qui peut provisoirement s'endetter et admettre un déficit budgétaire dont la résorption future est anticipée. Voir keynésianisme.

Hyperinflation

Article détaillé : Hyperinflation.L'hyperinflation est une inflation extrêmement élevée échappant à tout contrôle. Elle entraîne en général une forte récession économique. Phillip Cagan la définit en 1956 comme une période durant laquelle le niveau d'inflation se maintient au-dessus de 50% par mois.

Inflation et choix économiques

L'inflation agit directement sur la qualité des investissements. Un exemple permet de saisir le problème.

Alain, Bertrand et Claude investissent à l'année n 100 000 (peu importe l'unité) dans un bien (par exemple une maison), dont ils se servent pendant un an, puis revendent (à l'année n+1). Supposons que les conditions économiques soient différentes pour les trois individus (zone monétaire, époque), le taux d'inflation est donc différent.

Conséquences de l'inflation Individu Valeur d'achat (monnaie année n) Valeur de revente (monnaie année n+1) inflation (taux) Valeur de revente (monnaie année n) Alain 100 000 90 000 -20% 112 500 Bertrand 100 000 102 000 +2% 100 000 Claude 100 000 105 000 +10% 95 455 Le calcul naïf compare les valeurs en monnaie courante, sans tenir compte de l'inflation. Il semble alors que Claude a fait la meilleure affaire. Mais cela ne tient pas compte du fait que, à cause de l'inflation (ou, dans le cas d'Alain, de la déflation), ces trois personnes ne pourront pas acheter les mêmes biens de consommation avec la même quantité de monnaie : Alain pourra acheter plus, Bertrand et Claude moins. Pour gommer cet effet, il faut raisonner en monnaie constante, en déduisant l'inflation, et il apparaît alors que la meilleure affaire a été faite par Alain.

D'un autre coté, il faut bien voir que l'inflation ne dit rien de l'évolution des prix de l'immobilier ou des actions. Si les trois personnes veulent consommer leur argent, alors Alain a fait la meilleure affaire. Par contre si ces trois personnes veulent l'investir, alors il faudrait regarder l'évolution de l'inflation des prix des biens de capital et notamment de l'immobilier. Si par exemple durant la même période le prix d'un fonds de commerce a augmenté de 30% dans les trois pays et que les trois personnes veulent acheter un fond de commerce, alors les trois ont perdu de l'argent durant cette période. C'est précisément pour cela qu'il ne faut pas penser que l'inflation du prix des biens de consommation suffit à donner une évaluation de la valeur de la monnaie. L'indice général des prix des biens de consommation ne fait que donner la valeur de la monnaie en équivalents biens de consommation, il ne dit rien de l'équivalent en biens de capital. Or le plus souvent le prix des biens de consommation n'évolue pas à la même vitesse que le prix des biens de capital.

Distorsion économique

Jusqu'au début du XXe siècle, l'inflation est restée inconnue (non pas qu'elle n'existait pas, mais elle n'était pas mesurée ni prise en compte) et la coutume était de fixer les loyers en monnaie fixe et pour longtemps (parfois même à perpétuité). Lorsque la valeur de la monnaie chutait, des montants de loyers (par exemple « 1 sou ») ne représentaient plus qu'un montant ridicule, pour le plus grand bénéfice des tenanciers et la ruine des possédants (généralement les nobles), avec toutes les conséquences sociales. À d'autres périodes plus rares et plus courtes, les gouvernements, en restaurant la valeur de la monnaie, ont au contraire suscité des émeutes et même des révoltes, un loyer raisonnable se transformant en charge ruineuse.

Les évolutions de l'inflation peuvent ainsi créer des distorsions économiques

- entre emprunteurs et épargnants: lorsque les engagements à long terme sont pris sur une certaine base d'inflation implicite, une augmentation de l'inflation va avantager les emprunteurs au détriment des prêteurs, essentiellement des épargnants en bout de chaîne, alors qu'une réduction de l'inflation fera l'inverse.

- au niveau de la croissance : les consommateurs pauvres, les jeunes ménages ayant emprunté pour acheter un bien immobilier, et surtout les entreprises sont structurellement débiteurs, de sorte que l'accélération de l'inflation a un effet bénéfique, à court terme, sur la croissance (cela stimule la consommation et l'investissement productif). Outre qu'il est possible (c'est un point très controversé) que le coût à long terme soit supérieur (la comparaison internationale donne des indices dans ce sens), ce phénomène ne peut se produire lorsque l'indexation des engagements est faite correctement.

Enfin, les humains raisonnent et tiennent compte de tout cela, en sorte qu'ils finissent par donner une importance considérable aux anticipations (ce qu'ils croient, voire ce qu'ils pensent que les autres croient) de l'inflation future. C'est tout particulièrement le cas dans les périodes d'hyper-inflation, lorsque la méfiance s'installe et se développe, de sorte que les acteurs, anticipant une dévaluation accélérée, exigent des augmentations de revenus qui nourrissent l'hyper-inflation et valident les anticipations les plus pessimistes.

Causes économiques de l'inflation

L'inflation est un phénomène sensible dans tous les sens du terme. En effet, chacun d'entre nous se rend compte que les prix ont une tendance naturelle à augmenter (pensez au prix de la baguette ou du ticket de métro). Mais c'est un phénomène sensible pour les politiques puisque l'inflation est un signe de bon ou mauvais fonctionnement économique, avec toutes les conséquences électorales.

Et pourtant, malgré son importance, les causes de l'inflation sont encore le sujet de nombreuses controverses. En effet, la même conséquence peut résulter de fonctionnements économiques radicalement opposés. Ainsi :

- la croissance économique peut provoquer une pénurie de capacité productive par rapport à la demande, qui stimulera l'inflation, tandis que la récession aura l'effet inverse. Ainsi, l'inflation peut être un signe de bonne santé économique et la déflation un signe de crise.

- la récession peut réduire les besoins d'échanges monétaires (au profit du troc, par exemple), ou provoquer une défiance envers la monnaie qui symbolise l'économie touchée, les deux phénomènes stimulant aussi l'inflation[réf. nécessaire] ; tandis que le retour de la confiance se traduira par une désinflation voire déflation associée à la reprise des investissements et dépenses. Ainsi, l'inflation peut-être un signe de mauvaise santé économique et la désinflation le signe de la reprise.

De sorte que même s'il y a accord théorique sur le fait que telle situation économique engendre telle évolution de l'inflation, il y a toujours plusieurs interprétations possibles à l'inflation mesurée, conduisant à des mesures radicalement opposées.

Voici les causes les plus souvent admises :

- inflation monétaire : une trop grande quantité de monnaie est émise par l'État (par exemple, le mark de la République de Weimar en 1923, cas typique d'hyper-inflation) ou par les banques (phase de boom économique, par exemple les États-Unis fin des années 1990), ou à l'inverse une trop faible demande de monnaie survient (exemple de l'Europe pendant les épidémies de peste au Moyen Âge)

- inflation par la demande : la demande d'un produit ou d'un service essentiel excède l'offre, et les producteurs augmentent leur prix car ils ne peuvent ou ne veulent augmenter la production.

- inflation par les coûts : le coût d'un produit essentiel augmente de façon notable, ce qui a des répercussions sur les coûts des autres produits ou services (par exemple, la hausse du cours du pétrole à partir de 1973) ;

- l'indexation : des accords ou des règles de toutes sortes lient les prix de différents biens et services, avec délais (le temps de publier l'indice correspondant, par exemple). Si le prix d'un élément essentiel augmente, tous les autres suivent mécaniquement, et les effets retard mettent en place une boucle de rétro-action, un cercle vicieux, chaque effort pour combler la différence créée n'ayant comme seul effet que de mettre en place la prochaine hausse (comme un animal qui courrait après sa queue).

- panique monétaire : la monnaie utilisée est aujourd'hui essentiellement du papier ou du métal sans autre usage, et donc sans autre valeur que celle attachée à la confiance des utilisateurs. Si, pour une raison quelconque, ils se persuadent que la monnaie va perdre de sa valeur, on assistera parallèlement à une chute sur le marché des changes et à une forte inflation, qui validera l'anticipation inflationniste et la renforcera.

- le principe de la spirale inflationniste (inflation liée a une hausse des salaires)

Voici une autre cause admise par un petit nombres d'économistes et le Club de Rome :

- L'inflation est la conséquence directe (ce qui n'exclut pas les autres causes citées plus haut) de l'intérêt composé sur les crédits : voici un extrait d'une conférence de Margrit Kennedy "Une des conséquences de ce défaut (l'intérêt composé) dans notre système monétaire entre 1950 et 2001 est la perte de 80% de sa valeur par le Deutschmark. C’est-à-dire, qu’il est passé de la valeur 100 à 20 Pfennig en 50 ans, et c'était la monnaie la plus stable au monde. Pour la plupart des personnes, l'inflation semble faire partie intégrante de tout système monétaire, d’une façon presque ‘naturelle’ puisqu'il n'y a aucun pays dans le monde sans inflation. Puisque l'inflation est perçue en tant que inhérente au système, les économistes et la plupart des personnes croient que l'intérêt est nécessaire pour contrecarrer l'inflation, or l'intérêt en est la cause principale de l'inflation. Environ deux ans après chaque réévaluation du taux d'intérêt, nous pouvons constater une augmentation de l'inflation. Par conséquent, si nous pouvions supprimer l'intérêt, nous pourrions également supprimer l'inflation..."

Conséquences de l'inflation

Il y a deux types de conséquences :

- Conséquences de l'inflation pour les ménages

- Les conséquences positives

- gains en tant que débiteurs, l'inflation a pour effet d'alléger la dette en cas d'emprunts à taux fixes ;

- globalement, tous les ménages qui peuvent indexer leur revenus sur l'inflation.

- Les conséquences négatives

- pertes en tant qu'épargnants si l'épargne n'est pas indexée, les intérêts réels deviennent faibles, voire négatifs (cas des livrets Caisse d'épargne dans les années 1970), dévalorisation du patrimoine financier ;

- globalement tous les ménages qui ne peuvent indexer leur revenus sur l'inflation

- Les conséquences positives

- Conséquences de l'inflation pour les entreprises

- Les conséquences favorables

- l'inflation favorise les investissements car elle augmente la marge d'autofinancement et allège la charge de remboursement (en cas d'emprunts à taux fixes), les entreprises ont intérêt à s'endetter ;

- effet de levier sur la rentabilité des capitaux propres.

- Les conséquences défavorables

- biaise le calcul économique, investissements pas toujours opportuns ;

- si indexation des salaires, hausse des salaires et baisse de la rentabilité économique (cas des années 1970) ;

- alourdissement du poids de l'endettement ;

- signification des comptes modifiés, illusion monétaire et risque d'amenuisement des actifs réels de l'entreprise ;

- l'exportation est plus difficile et les produits importés sont favorisés.

- Les conséquences favorables

Émetteurs et détenteurs de monnaie

L'inflation pouvant être vue comme une perte de valeur de la monnaie, elle a des conséquences négatives pour les agents détenant de la monnaie. Inversement, si elle provient d'une création ex nihilo de monnaie, l'inflation est la conséquence d'une augmentation de la richesse de l'émetteur de monnaie, État, banque, acteur sur le marché financier ou faux-monnayeur. L'inflation peut alors être considérée comme un impôt frappant la détention d'encaisses réelles.

En réaction à ce transfert, très utilisé dans les années 1970, la plupart des États ont abandonné la possibilité d'émettre directement de la monnaie au profit d'une banque centrale indépendante. L'État ne bénéficie alors de l'inflation qu'en tant que débiteur.

Débiteurs et créditeurs

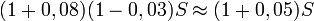

Lorsqu'un créditeur (par exemple une banque) et un débiteur (par exemple un ménage) sont liés par un taux d'intérêt fixe, l'inflation favorise le débiteur au détriment du créditeur. Considérons un ménage qui emprunte à sa banque une somme S au taux d'intérêt de 8%, remboursable l'année suivante. Si l'inflation est nulle la banque touche l'année suivante S(1 + 0,08), directement comparable à la somme S prêtée. Avec une inflation de 3%, la banque touche toujours S(1 + 0,08), mais cette somme achetée l'année du remboursement moins que ce qu'elle aurait acheté l'année du prêt. Plus précisément, elle correspond à

de l'année du prêt. En termes réels, le débiteur rembourse donc d'autant moins que l'inflation est forte.

de l'année du prêt. En termes réels, le débiteur rembourse donc d'autant moins que l'inflation est forte.On rencontre ainsi des situations où l'inflation est supérieure au taux d'intérêt nominal. Dans ce cas, le taux d'intérêt réel est négatif, c'est-à-dire qu'on gagne de l'argent à emprunter, ce qui alimente encore l'inflation.

Face à une menace d'inflation, le créditeur ne peut qu'imparfaitement se couvrir, l'inflation étant un phénomène aléatoire. Il peut alors soit avoir recours aux systèmes de couverture financière, notamment les swaps de taux d'intérêt pour les relations déjà établies, et demander dans les nouvelles relations des garanties, par exemple des contreparties du prêt peu sensibles à l'inflation (hypothèque sur un bien, valeur indexée sur l'inflation) ou un taux de remboursement indexé sur l'inflation.

En termes de finances publiques, l'inflation diminue de la même manière le poids de la dette pour les États, et a parfois été délibérément utilisée à cette fin. Afin de se couvrir, les investisseurs en dette publique demandent souvent une prime de risques lorsque l'État débiteur est suspecté de vouloir recourir à cette méthode, ou le remboursement dans une monnaie ou un panier de monnaie non contrôlable par l'État débiteur.

Un cas particulier de créditeur perdant à l'inflation est celui du titulaire d'une rente fixe. Pour cet agent, la valeur de sa rente diminue proportionnellement à l'inflation sans possibilité de couverture. Les périodes de haute inflation du XXe siècle en France (années 1920, années 1960) ont conduit à la quasi-disparition des rentiers, qui ont vu leur revenus réels laminés par les taux d'inflation.

Revenus du travail

Lorsqu'elle n'est pas anticipée (en absence d'indexation ou de renégociations salariales), l'inflation diminue les revenus réels du travail, et par conséquent le coût réel de la main-d'œuvre. C'est une des raisons expliquant l'existence d'une relation négative entre inflation et chômage, mise en évidence par la courbe de Phillips : la baisse du coût réel de la main-d'œuvre entraîne une baisse du chômage. L'inflation est aussi en lien avec l'expansion de la masse monétaire, généralement due à l'accroissement des crédits accordés par les établissements financiers (ce phénomène intervient habituellement en période de demande soutenue).

Inflation et allocation des ressources

Indépendamment des effets ci-dessus, essentiellement redistributifs, l'inflation a des coûts pour l'ensemble de l'économie, liés à des difficultés d'allocation efficace des ressources et aussi des gains, liés à l'irrationalité sur les marchés financiers.

Inflation et incertitude

Dans un premier temps, le niveau de l'inflation ou sa progression n'ont pas de conséquences directes sur l'économie. Si les agents savent que l'inflation sera de 3% pour les années à venir, ils intégreront cette évolution dans leurs contrats, conduisant à une allocation des ressources identique à une situation sans inflation.

Cependant, l'inflation dépend souvent de décisions discrétionnaires, que les agents peuvent difficilement anticiper correctement. De ce fait, l'inflation fait peser un risque sur toute décision d'investissement ou de prêt, réduisant les incitations à des investissements productifs. Cet aspect doit toutefois être mis en balance avec l'effet négatif de l'inflation sur les investissements à revenus fixes, comme les rentes ou les emprunts d'État. En limitant la rentabilité de ces titres, un taux élevé d'inflation encourage la substitution vers les investissements à rendements liés à l'activité économique, généralement plus productifs en termes d'emploi et de création de richesses.

Inflation et dette

Les banques centrales ont généralement pour objectif de lutter contre l'inflation. L'un des instruments préférés des banques centrales est la fixation d'un taux d'intérêt de base, appelé taux directeur. Les variations du taux directeur sont répercutées par les institutions financières sur leurs taux d'intérêt commerciaux (proposés aux entreprises, aux ménages, etc.) Schématiquement, lorsque la banque centrale augmente le taux directeur, cela renchérit le coût des emprunts pour les entreprises, ménages etc. Lorsque cela coûte plus cher de s'endetter, les agents économiques (entreprises, ménages, etc.) ont tendance à freiner ou à différer leurs achats (qu'il s'agisse de biens d'investissement ou de biens de consommation durable), d'où un ralentissement de la progression de la demande globale. Le ralentissement de la demande a généralement pour effet un ralentissement de la hausse des prix (c'est-à-dire une baisse de l'inflation). Inversement, la baisse du taux directeur favorise l'endettement, stimule la demande et peut conduire à la hausse de l'inflation. (Cependant, la baisse du taux directeur est généralement pratiquée en période de ralentissement économique pour relancer l'investissement et soutenir la consommation de biens durables, afin d'éviter une récession.)

Inflation et friction

Dans un article de 1985[4], l'économiste Gregory Mankiw montre que les agents peuvent hésiter à ajuster systématiquement leurs prix face à l'inflation lorsque cela a un coût, même très faible, pour eux (l'auteur prend l'exemple du coût de changer les prix sur les menus des restaurants, qu'il faut faire réimprimer). Les agents n'ajustent alors l'allocation de leurs ressources qu'avec un retard. L'auteur montre que ces retards ont des conséquences importantes sur l'allocation d'ensemble des facteurs, conduisant à d'importantes inefficacités.

Le point de vue macro-économique : inflation et mesure du PIB

La richesse créée au cours d'une année dans un pays donné est mesurée par le PIB. Lorsque le PIB est calculé avec les prix valables au cours de l'année considérée ("à prix courants" ou "en valeur"), on parle de PIB nominal. Si le PIB est exprimé avec les prix d'une année passée prise comme référence (par exemple, les prix de l'année 2000), on dit alors "PIB à prix constants, base 2000" (on dit aussi "PIB en volume").

Par définition, on a la relation suivante :

- (1 + Taux nominal de croissance du PIB) = (1 + Taux réel de croissance du PIB) * (1 + Taux de croissance des prix),

le taux de croissance des prix étant synonyme de l'inflation.

En pratique, on utilise souvent la formule simplifiée :

- Taux nominal de croissance du PIB = Taux réel de croissance du PIB + Taux de croissance des prix

Prenons l'exemple suivant (les chiffres sont fictifs bien entendu) :En 2000, pour couvrir les besoins d'une famille "moyenne", il faut dépenser 20 000 euros. L'année suivante, pour couvrir les besoins de la même famille "moyenne" avec les mêmes produits et services (on les appellera "le panier de la ménagère"), il faut dépenser 21 000 euros. On a donc un taux d'inflation (ou taux de croissance des prix, ce qui revient au même) de 21000 / 20000 - 1 = 5%.

Supposons qu'il n'y ait pas d'importations et que toute la production des entreprises soit consommée par les ménages ou exportée dans d'autres pays (on suppose qu'il n'y a pas d'investissement, de variation de stocks ni de dépenses des administrations publiques). En 2000, les entreprises ont produit 80 millions de "paniers de la ménagère", dont une partie ont été consommés dans le pays et l'autre partie exportés et consommés à l'étranger. En 2001, 82 millions de paniers ont été produits.

- Le PIB 2000 est de 80 000 000 * 20 000 = 1 600 000 000 000 euros, soit 1600 milliards d'euros.

- Le PIB 2001 nominal, calculé "à prix courants" (ou "en valeur"), vaut 82 000 000 * 21 000 = 1 722 000 000 000 euros, soit 1722 milliards d'euros.

- Le taux de croissance nominal du PIB entre 2000 et 2001 est donc de 1722 / 1600 - 1 = 7,625%.

Il est clair qu'une partie de la hausse du PIB nominal est due à l'augmentation de la production (croissance réelle) et que l'autre partie est due à la hausse des prix (5%, calculée plus haut). Quelle est la croissance réelle ?

- Le PIB 2001 "à prix constants, base 2000" (ou "en volume") vaut 82 000 000 * 20 000 = 1 640 000 000 000 euros, soit 1640 milliards d'euros.

- Le taux de croissance réel du PIB entre 2000 et 2001 est donc de 1640 / 1600 - 1 = 2,5%.

- Pour retrouver le taux de croissance réel du PIB, on aurait pu simplement comparer les volumes de production des deux années en faisant le calcul suivant : 82 000 000 / 80 000 000 - 1 = 2,5%.

On retrouve les deux relations mentionnées ci-dessus :

- (1 + 0,025) * (1 + 0,05) = (1 + 0,07625)

- et 2,5% + 5% = 7,5%, ce qui est très proche de 7,625%.

Article connexe : Valeur nominale et valeur réelle.Article connexe : Produit intérieur brut.Article connexe : Comptabilité nationale.

En pratique, l'arbitrage entre les différents effets de l'inflation conduit la plupart des économistes à estimer qu'un taux d'inflation stable proche des 2% est un signe de bon fonctionnement d'une économie développée.L'inflation psychologique et l'illusion monétaire

Article détaillé : Illusion monétaire.On a tendance à se plaindre de l'inflation de certains produits et services non industriels (plombier, boulanger). Pourtant ces prix n'ont suivi que l'inflation, on croit que le prix du pain par exemple augmente depuis vingt ans alors qu'en fait ce sont les prix de tous les autres objets qui ont diminué, on croit donc naturellement que le prix du pain a augmenté. En effet tous les autres produits bénéficient de la hausse de la productivité (nouvelles machines) et de la baisse des prix liée, alors que le pain lui est produit toujours de la même façon, à peu de chose près.

A noter par ailleurs qu'oublier de tenir compte de l'inflation, par exemple dans l'évolution des revenus, est un biais cognitif, connu de l'économie comportementale, appelé illusion monétaire (en biens de consommations). L'illusion monétaire existe aussi pour les biens de capital. Par exemple les consommateurs se considèrent plus riches lorsque le prix de leur maison augmente, parce qu'ils envisagent l'hypothèse où ils la vendraient contre des biens de consommation, sans penser qu'ils devraient alors se loger. Pour se reloger, ils devraient alors acheter une autre maison (plus chère également), ou louer (loyer plus chers).

Théories économiques de l'inflation

Les prémices de l'analyse classique

A l'époque des grandes découvertes en Amérique du Sud au XVIe siècle, l'Espagne et le Portugal découvrent des quantités massives d'or et les importent en Europe. Cette période s'appelle le bullionisme, c'est un moment d'une extrême prospérité où l'or est abondant.

Certains financiers vont alors s'interroger sur la monnaie et son rôle, notamment Gresham avec sa Loi de Gresham. La monnaie repose sur un système de parité avec l'or: chaque pièce est composée d'une somme d'or qui en fait sa valeur. Or, quand la quantité d'Or augmente, son prix va baisser, et donc la valeur des pièces d'or de l'époque diminue: c'est la première observation de l'inflation, et amorce alors l'idée de la future théorie quantitative de la monnaie.

L'analyse économique de l'époque est essentiellement mercantiliste, selon cette théorie, chaque pays se doit d'accumuler de l'or et d'exporter pour devenir prospère. Jean de Malestroit et Jean Bodin sont connus pour leurs réflexions sur rôle de la monnaie qui paraissent aujourd'hui désuettes et amusantes.L'analyse classique de l'inflation

Théorie quantitative de la monnaie

En 1911, Irving Fisher va être le premier économiste à modéliser mathématiquement l'inflation, en s'inspirant du bullionisme espagnol. Cette Théorie quantitative de la monnaie met en évidence une relation linéaire entre quantité de monnaie et le niveau général des prix: plus simplement, toute hausse de la masse monétaire supérieure à une hausse du PIB, entraine mécaniquement une hausse du niveau général des prix à moyen terme.

Conclusions et implications de la TQM

Le modèle classique repose sur l'idée de prix relatifs, chaque agent avec son revenu doit choisir entre deux biens selon l'utilité qu'il tire de la consommation de chacun des deux biens. Le prix des biens se fera donc selon le plaisir qu'il en tirera au détriment de l'autre bien. La monnaie est totalement absente, d'où l'utilisation de la maxime d'Adam Smith "La monnaie n'est qu'un voile" pour qualifier la neutralité de la monnaie.

On parle alors d'une dichotomie entre la sphère réelle (la production Y) et la sphère financière (la demande de monnaie Md). La monnaie n'est qu'un voile qui sert juste comme instrument d'échange sur un marché et ne peut être désirée pour elle-même, ce qui sera remis en cause d'abord par les cambridgiens, puis par Keynes.La demande de monnaie

Alfred Marshall et Pigou, deux économistes classiques brillants de l'université de Cambridge vont créer l'équation de Cambridge. Elle traduit une fonction de demande de monnaie, c'est une légère rupture avec la pensée classique orthodoxe car elle sous entend que la monnaie est désirable. Néanmoins cette équation redonne exactement les mêmes résultats que la Théorie quantitative de la monnaie. Elle va établir un lien entre la quantité de monnaie demandée Md pour motif de transaction et le Produit intérieur brut Y. Soit, en notant P l’indice de prix agrégé du PIB et V la vitesse de circulation de la monnaie, dite ici vitesse-revenu (c’est le nombre de fois où un actif monétaire change de mains au gré de la distribution du revenu) :

MdV = PYL'école keynésienne

La théorie keynésienne résulte d'une longue critique de la théorie classique par son pair Keynes et ses proches, les post-cambridgiens. Deux livres fondateurs vont présenter une pensée totalement différente de la pensée classique, d'abord par Treatise on Money suivi de la célèbre Théorie générale de l'emploi, de l'intérêt et de la monnaie.

La demande de monnaie keynésienne

La monnaie est désirable pour elle-même, en effet les agents désirent et veulent de la monnaie, on parle de demande d'encaisse, pour trois motifs:

- Précaution : Keynes parlait d'incertitude radicale, les agents ignorent l'avenir, et donc dans le but de diminuer le risque face à l'incertitude, les agents demandent de la monnaie au cas ou. C'est une des raisons de la constitution d'une épargne.

- Transaction : les individus demandent de la monnaie afin d'échanger, c'est la demande classique que l'on peut rapprocher avec l'équation de Cambridge.

- Spéculation : les agents sont amenés à spéculer. Keynes aura des mots durs concernant les spéculateurs, les comparant à des animaux ayant une abondante libido pour la liquidité (Théorie Générale).

La remise en cause de la Théorie Quantitative de la Monnaie (TQM)

Le fait que les individus épargnent pour anticiper l'avenir, va alors provoquer une fuite dans le système monétaire: ce manque à consommer que représente l'épargne, va se traduire par une diminution de la demande, qui entrainer l'économie dans la dépression économique. C'est l'explication (énoncée très rapidement ici) de la Grande Dépression, c'est une situation d'insuffisance de la demande qui fait chuter l'économie dans un équilibre de sous-emploi.

C'est une remise en cause fondamentale de l'équilibre général Walrasien.

Le motif de spéculation va aussi avoir un rôle prépondérant dans l'analyse keynésienne: la monnaie va être désirée pour elle-même afin de spéculer, ou dans le cas d'incertitude, pour épargner. Ce qui va se traduire par une hausse de la demande de monnaie, si l'on considère l'offre de monnaie exogène (la masse monétaire est fixe car fixée par la Banque Centrale), alors la variable d'ajustement sera le taux d'intérêt. Ce dernier augmentera, or cela pénalisera l'investissement, moteur de la croissance économique.

On voit donc parfaitement la remise en cause de la neutralité de la monnaie.Les descendants de Keynes

Quelques années après la mort de Keynes (1947), William Phillips publie sa célèbre courbe en 1958 qui met en évidence (après analyse par Paul Samuelson et Robert Solow) une relation entre inflation et chômage. Cette relation va provoquer un réel engouement parmi les keynésiens qui se sont scindés en deux branches: les post-keynésiens restant dans la pure tradition keynésienne, et synthèse néo-keynésienne.

L'analyse de la Synthèse néo-keynésienne

Les post-keynésiens on lié plusieurs outils afin de déterminer le fonctionnement intrinsèque de l'inflation. Grâce au Modèle IS/LM, on détermine un niveau de revenu Ya qui résulte de l'anticipation des agents économiques (les firmes) de leurs débouchés. En vertu de la loi d'Okun, le revenu Ya va faire augmenter ou diminuer le chômage. Puis grâce à la courbe de Phillips, on détermine un niveau inflation en fonction du chômage.

Grâce à cette enchainement, le modèle keynésien fonctionne et explique les variations de l'emploi durant les années 60s et permet de mener des politiques monétaires inflationnistes qui ont fait diminuer le chômage. On parle d'un arbitrage entre inflation et chômage.

Ce modèle ne sera plus viable à partir des premiers chocs d'offre, et permettra l'ascension des monétaristes. D'autres modèles néo-keynésiens, plus radicaux dans la remise en cause de l'équilibre général, vont tenter d'expliquer l'inflation; un des modèles les plus modernes étant l'équilibre général avec rationnement mené par Robert Clower et Axel Leijonhufvud.L'analyse post-keynésienne

Les post-keynésiens sont des économistes qui se situent dans la pure tradition keynésienne. Ils remettent en cause la Théorie Quantitative de la Monnaie car l'inflation est indépendante de la création monétaire. La principale raison de l'inflation vient d'une tension sur le partage des revenus.

Plusieurs raisons sont données:- Lors d'une hausse des couts de production (matières premières, salaires, prix), notamment lors des chocs d'offre pétroliers.

- Lorsque les entreprises augmentent leurs prix pour conserver leurs marges, on retrouve ici l'idée post-keynésienne.

- L'inflation s'avive quand la croissance s'accélère et que le chômage baisse, l'ajustement ne se fait plus par les quantités mais par les prix sur le marché du travail. En effet, les salariés sont en mesure de mieux négocier leurs salaires, cela est net lorsque l'on est en plein-emploi.

- L'indexation des salaires sur l'inflation provoque immédiatement des tensions inflationnistes. Des récents travaux menés par les nouveaux keynésiens, notamment George Akerlof, ont montré le besoin d'une économie à avoir un taux d'inflation suffisamment élevé pour permettre aux entreprises d'ajuster le salaire réel en fonction de la conjoncture.

Monétarisme

Le courant monétariste, d'inspiration libérale, a été initié par l'économiste américain Milton Friedman, « prix Nobel » d'économie 1976. Les monétaristes voient la monnaie comme élément neutre de l'économie à long terme, cette dernière ne devant être qu'un voile dans les échanges (exogène au système).

Le rôle en revanche actif qu'elle joue à court terme lui confère une tendance inflationniste : selon la formule d'Irving Fisher, la masse monétaire influe sur le niveau général des prix. Une création excessive de monnaie génère de l'inflation.Dans sa modélisation de l'économie, Friedman va déclarer la fonction de consommation keynésienne instable, et va considérer la fonction de demande de monnaie stable: c'est l'opposition de la pensée keynésienne. Friedman va alors donner sa propre interprétation de la courbe de Phillips, il déclare qu'en effet à court terme les États ont le choix entre chômage et inflation. Mais à plus long terme, ceux qui font le choix de l'inflation ne pourront la résorber plus tard et se retrouveront en cas de stagflation, ou d'hyperinflation. La disparition de l'arbitrage inflation-chômage tient au fait des anticipations adaptatives des agents économiques: à court terme, lors de la négociation des salaires, ils ne connaitront pas parfaitement l'inflation et feront de mauvaises anticipations de telle sorte que leur salaire réel va diminuer et diminuera dans le même temps le chômage. Par contre, à long terme ils seront en mesure de faire une parfaite anticipation de l'inflation, d'où l'inefficacité des politiques monétaires expansionnistes.

La puissance des conclusions du modèle de Friedman va être plus politique qu'économique. Friedman va s'opposer à tous types de politiques créatrices d'inflation, et va mettre en avant le besoin des Banques Centrales à se fixer des taux d'inflation très bas. La Banque Centrale Européenne en est l'exemple actuel.

Enfin, le courant monératiste va se pencher sur un taux de chômage naturel qui n'augmente pas l'inflation.La Nouvelle Ecole Classique

Robert Lucas va développer le principe d'anticipation rationnelle, c'est une critique des anticipations adaptatives de Friedman. L'anticipation rationnelle stipule que les agents vont agir en moyenne de façon à anticiper au mieux l'inflation. On peut donc considérer que les salaires vont être indexés sur l'inflation.

C'est une hypothèse très forte qui a pour conséquence le rejet de toutes intervention de l'État dans sa lutte contre le chômage, et prouverait que la courbe de Phillips serait totalement erronée.Voir aussi

Articles connexes

- Déflation

- Croissance économique

- Hyperinflation

- Loi du maximum général

- Taux de chômage n'accélérant pas l’inflation

- Taux de chômage naturel

- Stagflation

- Slumpflation

- Récession

- Dépression

- Indice des prix à la consommation

Liens externes

- (fr) Statistiques sur l'inflation en France, INSEE

- (fr) Historique de l'inflation en France de 1901 à aujourd'hui

- (fr) Calculateur tenant compte de l'inflation permet de calculer le gain en pouvoir d'achat, d'actualiser une somme entre deux dates, connaitre l'inflation entre deux années quelconques.

Notes et références

- ↑ La Banque centrale européenne - L’Eurosysteme - Le Système européen de banques centrales, http://www.ecb.int/pub/pdf/other/escb_fr.pdf, page 33

- ↑ a , b et c définition de l'inflation sur le site de l'INSEE

- ↑ Lien direct : Vidéo explicative sur l'inflation crée par la BCE Lien officiel vers le site de la BCE

- ↑ "Small menu costs and large Business Cycles: A Macroeconomic Model of Monopoly", G. Mankiw, Quaterly Journal of Economics, Mai 1985

- Portail de l’économie

- Portail de la finance

Catégorie : Inflation

Wikimedia Foundation. 2010.